نحوه ارسال صورتحساب الکترونیکی به سازمان امور مالیاتی

قبل از اینکه به روش ارسال صورتحسابها به سامانه مودیان بپردازیم، ابتدا انواع صورتحسابها را طبق تعریف سازمان مالیاتی شرح خواهیم داد.

انواع صورتحسابها در سامانه مودیان مالیاتی:

- صورتحساب الکترونیکی اصلی فروش

اولین صورتحسابی که مودیان مالیاتی بهصورت الکترونیکی باید بعد از هر معامله صادر و به سامانه مودیان ارسال کنند، همان فاکتور فروش کالا و خدمات است.

- صورتحساب الکترونیکی اصلاحی

بعد از صدور صورتحساب اصلی اگر نیاز به اصلاح باشد، صادر کننده صورتحساب الکترونیکی باید صورتحساب جدیدی که حاوی شماره منحصر بهفرد مالیاتی صورتحساب مرجع است را صادر و به سامانه مودیان ارسال کند. در صورتحساب اصلاحی، تمامی اطلاعات صورتحساب الکترونیکی مرجع به همراه اصلاحات آن درج میشود. این صورتحساب در صورتی که از نوع اول باشد، همانند صورتحساب اصلی نیاز به تایید خریدار دارد.

- صورتحساب الکترونیکی ابطالی

بعد از صدور صورتحساب اصلی فروش یا صورتحساب اصلاحی، در صورتی که اقلام اطلاعاتی تغییر یابد و بر اساس اسناد و مدارک مثبت، عدم تحقق معامله احراز شود، فروشنده نسبت به صدور صورتحساب الکترونیکی ابطالی حاوی شماره منحصر بهفرد مالیاتی صورتحساب الکترونیکی مرجع و ارسال آن به سامانه مودیان اقدام میکند و در اینصورت است که صورتحساب الکترونیکی در سامانه مودیان، ابطالی محسوب میشود.

نکته مهم این است که پس از ابطال صورتحساب الکترونیکی، امکان صدور صورتحساب الکترونیکی اصلاحی برای آن صورتحساب وجود ندارد و شرط دیگر ابطال صورتحساب الکترونیکی، عدم بهره برداری از آن در امور تجاری و پرونده مالیاتی است.

- صورتحساب الکترونیکی برگشت از فروش

اگر بعد از صدور صورتحساب الکترونیکی، بخشی از موضوع معامله، کالا/خدمت (از طرف خریدار) برگشت داده شود، فروشنده نسبت به صدور صورتحساب الکترونیکی برگشتی اقدام میکند.

نحوه ارسال صورتحساب الکترونیکی:

اطلاعات صورتحسابهای اصلی، اصلاحی، برگشت از فروش و ابطالی باید توسط مودیان بهصورت الکترونیکی به سامانه مودیان مالیاتی ارسال شود. مودیان مالیاتی می توانند از یکی از روشهای زیر صورتحسابهای خود را به سامانه مودیان ارسال کنند.

برای اینکه بتوانید صورتحساب خودتان را به سازمان ارسال کنید می توانید از ۴ روش استفاده کنید:

- ارسال مستقیم توسط مؤدی( از طریق نرم افزار حسابداری)

مؤدی در این روش نسبت به امضای صورتحساب الکترونیکی با استفاده از کلید خصوصی خود و صدور و ارسال اطلاعات صورتحساب الکترونیکی اقدام میکند.

نکته قابل توجه و مهم اینکه؛ در نرم افزار حسابداری شرکت شایگان سیستم، بدون اینکه کلید محرمانه مودی، دریافت شود، بستری فراهم شده که پس از نصب برنامه حسابداری برای مشتری، در زمان ارسال صورتحساب الکترونیک به سامانه مودیان از طریق نرم افزار حسابداری شایگان سیستم، کلید محرمانه خود را وارد می کند. و دیگر نیاز به در اختیار قراردادن این کلید محرمانه به شخص یا شرکت متولی نرم افزا حسابداری نمی باشد.

- از طریق شرکت معتمد نوع ۱ با کلید شرکت معتمد

در روش غیرمستقیم شرکت معتمد اطلاعات صورتحساب الکترونیکی مودی را دریافت و با استفاده از کلید خصوصی و زیرساختهای خود اقدام به صدور و ارسال صورتحساب الکترونیکی میکند.

- از طریق شرکت معتمد نوع ۱ با کلید مودی

در این روش غیر مستقیم، مودیان مالیاتی نسبت به امضای صورتحساب الکترونیکی با استفاده از کلید خصوصی خود و صدور صورتحساب الکترونیکی اقدام میکند. مسئولیت صدور صورتحساب الکترونیکی با مودی و مسئولیت ارسال اطلاعات صورتحساب الکترونیکی به سامانه مودیان با شرکت معتمد ارائه کننده خدمات مالیاتی است.

- از طریق سامانههای دولتی

در این روش مؤدی در کارپوشه خود ارسال اطلاعات به سامانه مؤدیان را سامانههای دولتی انتخاب میکند. در این حالت، امکان ارسال اطلاعات از سامانههای دولتی امکان پذیر خواهد شد. مسئولیت صدور و ارسال صورتحساب الکترونیکی با مؤدی است.

بهترین و مطمئنترین روش برای ارسال صورتحساب به سامانه مودیان، هم اکنون روش اول یا همان روش مستقیم است. در این روش مؤدی به کمک نرم افزارها اقدام به ارسال صورتحسابها بهصورت خودکار و با حفظ حریم خصوصی برای سامانه مودیان مالیاتی میکند. اطلاعات حافظه مالیاتی و شناسه یکتا مالیاتی در اختیار خودش است و از نتیجه وضعیت آنها آگاه میشود و در صورتیکه صورتحسابها خطایی داشتند و مورد تائید سازمان امور مالیاتی واقع نشده باشند، خود مؤدی نسبت به پیگیری و اصلاح آنها اقدام میکند.

بنابراین در این روش مؤدی با حذف اشخاص ثالث به راحتی میتواند در اسرع وقت نسبت به پیگیری وضعیت صورتحسابها اقدام کند و اطلاعات کالا و خدماتی را که در نرم افزار فروش است، شامل فاکتورهای فروش، برگشت از فروش، فاکتور اصلاحی و ابطالی را بدون عملیات اضافی و با حفظ یکپارچگی و حذف کاربران، برای ارسال دستی یا اکسل، بهصورت مستقیم برای سامانه مودیان، ارسال و بارگذاری کند. در این روش اطلاعات محرمانه مانده و شناسه مالیاتی در اختیار سایر اشخاص قرار نمیگیرد. نمونه این نرم افزار توسط شرکت شایگان سیستم تولید شده و هم اکنون مؤدیان مالیاتی که کاربر نرم افزار حسابداری شایگان سیستم هستند به آسانی می توانند اطلاعات صورتحسابهای خود را بهصورت مستقیم به سامانه مودیان ارسال کنند و از نتایج آن مستقیماً در این سامانه مطلع میشوند.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

آموزش نحوه ی استخراج کلید عمومی در توکن ePass Auto 3003

از آنجایی که نرم افزار حسابداری حسابگر از ارسال صورت حساب(فاکتور فروش و فاکتور برگشت از فروش) به سامانه مودیان مالیاتی پشتیبانی می نماید، جهت تسهیل کار کاربران گرامی در این مقاله آموزشی به نحوه ی استخراج کلید عمومی در توکن می پردازیم.

ابتدا برای این کار باید نرم افزار openssl را دانلود نمایید.

برای دانلود نرم افزار openssl می توانید وارد پورتال مشتریان سایت شرکت شایگان سیستم به آدرس www.shygunsys.net شده و در قسمت پشتیبانی > دانلود ها > ابزار ها را انتخاب نمایید.

در قسمت فایل ها، می توانید فایل های openssl را دانلود نمایید.

همچنین می توانید نرم افزار openssl را از سایت slproweb.com دانلود نمایید.

پس از نصب نرم افزار openssl در درایو C، به سراغ استخراج کلید عمومی می رویم.

نرم افزار مدیریت توکن را طبق تصویر باز کرده و پس از انتخاب گزینه Login، رمز خود را وارد نمایید.

سپس مطابق تصویر مهر [stamp] مورد نظر خود را انتخاب کرده و گزینه Certificate View را بزنید.

توجه : در سامانه امور مالیاتی، مهر سازمانی مد نظر است.

در فایل گواهی باز شده در تب Detail روی گزینه Copy to File کلیک نمایید.

سپس گزینه Next را انتخاب نمایید.

در صفحه بعدی تیک گزینه دوم را طبق تصویر فعال نمایید.

سپس گزینه Browse را انتخاب و به آدرس مورد نظر بروید.

و در قسمت File name اسم فایل را به عنوان مثال “MyCert” تایپ نمایید و سپس روی گزینه Save کلیک نمایید.

ادامه نصب را به روش معمول انجام دهید و روی گزینه Finish کلیک نمایید.

سپس به در آدرس c:\openssl\bin بروید و در نوار بالای صفحه cmd را تایپ کرده و enter را بزنید.

سپس در پنجره ایجاد شده عبارت زیر را تایپ نمایید و Enter را بزنید.

Openssl x509 -noout -pubkey -in d: \Cert\MyCert.cer -out d: \cert\ pubkey.txt

سپس فایل در همان پوشه اضافه می شود که فایل مورد نیاز شما در سامانه مودیان مالیاتی است.

جهت استفاده از این کلید در سامانه مودیان مالیاتی می توانید مقاله آموزش نحوه ی دریافت شناسه یکتا از کار پوشه مودیان مالیاتی را در مطلب قبل مطالعه نمایید.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

آموزش نحوه ی دریافت شناسه یکتا حافظه مالیاتی از کار پوشه مودیان مالیاتی

از آنجایی که نرم افزار حسابداری حسابگر از ارسال صورتحساب(فاکتور فروش و فاکتور برگشت از فروش) به سامانه مودیان مالیاتی پشتیبانی می نماید، جهت تسهیل کار کاربران گرامی در این مقاله آموزشی به نحوه ی دریافت شناسه یکتا حافظه مالیاتی از کار پوشه مودیان مالیاتی می پردازیم.

ابتدا برای این کار به سایت درگاه ملی خدمات الکترونیک سازمان امور مالیاتی به آدرس www.my.tax.gov.ir مراجعه نمایید.

پس از ورود به درگاه ملی، بر روی گزینه “ورود به کار پوشه” کلیک نمایید.

سپس در قسمت لیست پرونده های مالیاتی،” ورود به پرونده” را انتخاب نمایید.

پس از ورود به صفحه پرونده در منوی عضویت، گزینه ” شناسه های یکتا حافظه مالیاتی” را انتخاب نمایید.

در این قسمت بر روی گزینه “دریافت شناسه یکتای مالیاتی” کلیک نمایید.

در قسمت نحوه ی ارسال صورتحساب گزینه “توسط مودی” را انتخاب نمایید و سپس روی گزینه بعدی کلیک نمایید.

در قسمت تعیین کلید عمومی امضا حافظه، فایل کلید عمومی را انتخاب و بارگذاری نمایید.

در قسمت تعیین شعب مرتبط با شناسه یکتا، کدپستی و آدرس محل مورد نظر خود را وارد نمایید.

در قسمت تشخیص ابزار پرداخت شناسه یکتا، می توانید ابزار پرداخت خود را انتخاب نمایید.(این مرحله بصورت اختیاری است)

در مرحله آخر در صورت تایید اطلاعات بر روی گزینه “اتمام” کلیک کرده و شناسه یکتای حافظه مالیاتی ثبت می گردد.

جهت مطالعه مقاله استخراج کلید عمومی در توکن ePass Auto 3003 مطلب بعدی رو ببینین.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

حداقل حقوق و مزایای اداره کار سال ۱۴۰۲

مبلغ برای کارگران بدون سابقه

| شرح | ماه ۳۰ روز | ماه ۳۱ روز |

| حقوق پایه (ساعتی) | ۲۴۱.۳۹۵ | ۲۴۱.۳۹۵ |

| حقوق پایه (روزانه) | ۱.۷۶۹.۴۲۸ | ۱.۷۶۹.۴۲۸ |

| حقوق پایه (ماهانه) | ۵۳.۰۸۲.۸۴۰ | ۵۴.۸۵۲.۲۶۸ |

| کمک هزینه اقلام مصرفی خانوار (بن) | ۱۱.۰۰۰.۰۰۰ | ۱۱.۰۰۰.۰۰۰ |

| حق مسکن | ۹.۰۰۰.۰۰۰ | ۹.۰۰۰.۰۰۰ |

| پایه سنوات | ۰ | ۰ |

| حق اولاد برای هر فرزند | ۵.۳۰۸.۲۸۴ | ۵.۳۰۸.۲۸۴ |

| حق بیمه سهم کارگر | ۵.۱۱۵.۷۹۹ | ۵.۲۳۹.۶۵۹ |

| دریافتی بدون فرزند پس از کسر حق بیمه | ۶۷.۹۶۷.۰۴۱ | ۶۹.۶۱۲.۶۰۹ |

| دریافتی با یک فرزند پس از کسر حق بیمه | ۷۳.۲۷۵.۳۲۵ | ۷۴.۹۲۰.۸۹۳ |

| دریافتی با دو فرزند پس از کسر حق بیمه | ۷۸.۵۸۳.۶۰۹ | ۸۰.۲۲۹.۱۷۷ |

| فوقالعاده هر ساعت اضافه کاری | ۳۳۷.۹۵۴ | ۳۳۷.۹۵۴ |

| فوقالعاده نوبت کاری صبح عصر (۱۰%) | ۵.۳۰۸.۲۸۴ | ۵.۴۸۵.۲۲۷ |

| فوقالعاده نوبت کاری صبح عصر شب (۱۵%) | ۷.۹۶۲.۴۲۶ | ۸.۲۲۷.۸۴۰ |

| فوقالعاده نوبت کاری، صبح و شب یا عصر و شب (۲۲.۵%) | ۱۱.۹۴۳.۶۳۹ | ۱۲.۳۴۱.۷۶۰ |

مبلغ برای کارگران با یک سال سابقه

|

شرح |

ماه ۳۰ روز | ماه ۳۱ روز |

| حقوق پایه (ساعتی) | ۲۴۱.۳۹۵ | ۲۴۱.۳۹۵ |

| حقوق پایه (روزانه) | ۱.۷۶۹.۴۲۸ | ۱.۷۶۹.۴۲۸ |

| حقوق پایه (ماهانه) | ۵۳۰.۰۸۲.۸۴۰ | ۵۴.۸۵۲.۲۶۸ |

| کمک هزینه اقلام مصرفی خانوار (بن) | ۱۱.۰۰۰.۰۰۰ | ۱۱.۰۰۰.۰۰۰ |

| حق مسکن | ۹.۰۰۰.۰۰۰ | ۹.۰۰۰.۰۰۰ |

| پایه سنوات | ۲.۱۰۰.۰۰۰ | ۲.۱۷۰.۰۰۰ |

| حق اولاد برای هر فرزند | ۵.۳۰۸.۲۸۴ | ۵.۳۰۸.۲۸۴ |

| حق بیمه سهم کارگر | ۵.۲۶۲.۷۹۹ | ۵.۳۹۱.۵۵۹ |

| دریافتی بدون فرزند پس از کسر حق بیمه | ۶۹.۹۲۰.۰۴۱ | ۷۱.۶۳۰.۷۰۹ |

| دریافتی با یک فرزند پس از کسر حق بیمه | ۷۵.۲۲۸.۳۲۵ | ۷۶.۹۳۸.۹۹۳ |

| دریافتی با دو فرزند پس از کسر حق بیمه | ۸۰.۵۳۶.۶۰۹ | ۸۲.۲۴۷.۲۷۷ |

| فوقالعاده هر ساعت اضافه کاری | ۳۵۱.۳۲۳ | ۳۵۱.۳۲۳ |

| فوقالعاده نوبت کاری صبح عصر (۱۰%) | ۵.۵۱۸.۲۸۴ | ۵.۷۰۲.۲۲۷ |

| فوقالعاده نوبت کاری صبح عصر شب (۱۵%) | ۸.۲۷۷.۴۲۶ | ۸.۵۵۳.۳۴۰ |

| فوقالعاده نوبت کاری، صبح و شب یا عصر و شب (۲۲.۵%) | ۱۲.۴۱۶.۱۳۹ | ۱۲.۸۳۰.۰۱۰ |

- حق اولاد به کسانی تعلق میگیرد که حداقل ۷۲۰ روز سابقه بیمه داشته باشند.

- محدودیت تعداد فرزند برای حق اولاد از تیرماه ۱۳۹۲ برداشته شد و دیگر محدودیتی ندارد.

- پایه سنوات روزانه مبلغ ۷۰.۰۰۰ ریال است و به کارگرانی تعلق میگیرد که بیش از یک سال سابقه کار در کارگاه داشته باشند.

-

مبلغ هر ساعت اضافه کاری برای کارگران بدون سابقه در سال ۱۴۰۲ معادل: ۳۳۷.۹۵۴ ریال خواهد بود.

-

مبلغ هر ساعت شب کاری کارگران بدون سابقه در سال ۱۴۰۲ معادل ۹۴.۴۹۹ ریال تصویب شد.

جدول افزایش حقوق سایر سطوح مزدی

| عنوان | روزانه | ماهیانه ۳۰ روز | ماهیانه ۳۱ روز |

| افزایش ۲۱ درصدی نسبت به مزد (مزد پایه+ پایه سنوات) سال قبل+ ثابت ریالی | |||

| ثابت ریالی سایر سطوح | ۸۳.۵۹۶ | ۲.۵۰۷.۸۸۰ | ۲.۵۹۱.۴۷۶ |

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

جزئیات حقوق کارگران 1402

| مبلغ (تومان) | اقلام |

| ۱۷۶,۹۴۲ | حداقل مزد روزانه |

| ۵۳۰,۸۲۸ | حق اولاد (هر فرزند) |

| ۲۱۰,۰۰۰ | پایه سنواتی |

| ۱,۱۰۰,۰۰۰ | کمک هزینه اقلام مصرفی (بن) |

| ۹۰۰,۰۰۰ | کمک هزینه مسکن |

| ۵,۳۰۷,۳۳۰ | حقوق پایه کارگران |

| ۷,۳۰۸,۲۸۴ | حداقل دریافتی ماهانه کارگران بدون سابقه و مجرد |

| ۸,۰۴۹,۱۱۲ | حداقل دریافتی با یک فرزند |

| ۸,۵۷۹,۹۴۰ | حداقل دریافتی با دو فرزند |

| ۸,۲۰۸,۳۶۰ | حداقل دریافتی ماهانه کارگران ۳.۳ نفری |

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

حقوق و مزایای (ماه 30 روزه) کارگران در 1401

- حداقل دستمزد: 41.797.500 ریال

- کمک هزینه مسکن: 6.500.000 ریال

- بن کارگری: 8.500.000 ریال

- حق اولاد: 4.179.750

- پایه سنوات: 2.100.000

** محاسبه بن کارگری، حق مسکن و حق اولاد در ماه های، 29، 30 و 31 روزه یکسان است، یعنی هیچگونه کاهش و افزایشی را ندارد.

- حداقل دریافتی کارگران بدون فرزند و بدون سابقه: 56.797.500 ریال

- حداقل دریافتی کارگران با یک فرزند: 63.077.250 ریال

- حداقل دریافتی با دو فرزند: 67.257.000 ریال

- حداقل دریافتی با 3 فرزند: 7.143.600 ریال

سایر سطوح مزدی کارگران در سال 1401

منظور از سایر سطوح مزدی، میزان پایه حقوق و مزدی است که سال گذشته بیش از رقم حداقل دستمزد مصوب شورای عالی کار بوده است.

بیمه سهم کارگر (7 درصد):

- ماه 30 روزه: 3.975.825 ریال

- ماه 31 روزه: 4.073.353 ریال

- اسفند 29 روزه: 3.878.298

اضافه کاری و نوبت کاری کارگران در سال 1401

- فوقالعاده هر ساعت اضافه کاری: 266.105 ریال

- فوقالعاده نوبت کاری صبح و عصر (10%): 4.179.750 ریال

- نوبت کاری صبح، عصر، شب (15%): 6.269.625 ریال

- نوبت کاری صبح و شب یا عصر و شب (22.5%): 9.404.438 ریال

نحوه محاسبه اضافه کار ساعتی کارگران در سال 1400

فرمول محاسبه اضافهکاری

-

اضافهکاری = حقوﻕ پایه تقسیم بر 220 (ساعت) ضربدر 140 % ضربدر ساعاﺕ اضافهکاری

مثال: برای 2 ساعت اضافه کاری

41.797.500 تقسیم بر 220 ضرب در 140% ضرب در 2 = 53.197 تومان

1 ساعت اضافه کاری در سال 401: 26.598 تومان

2 ساعت اضافه کاری در سال 401: 53.197 تومان

3 ساعت اضافه کاری در سال 401: 79.795 تومان

4 ساعت اضافه کاری در سال 401: 106.393 تومان

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

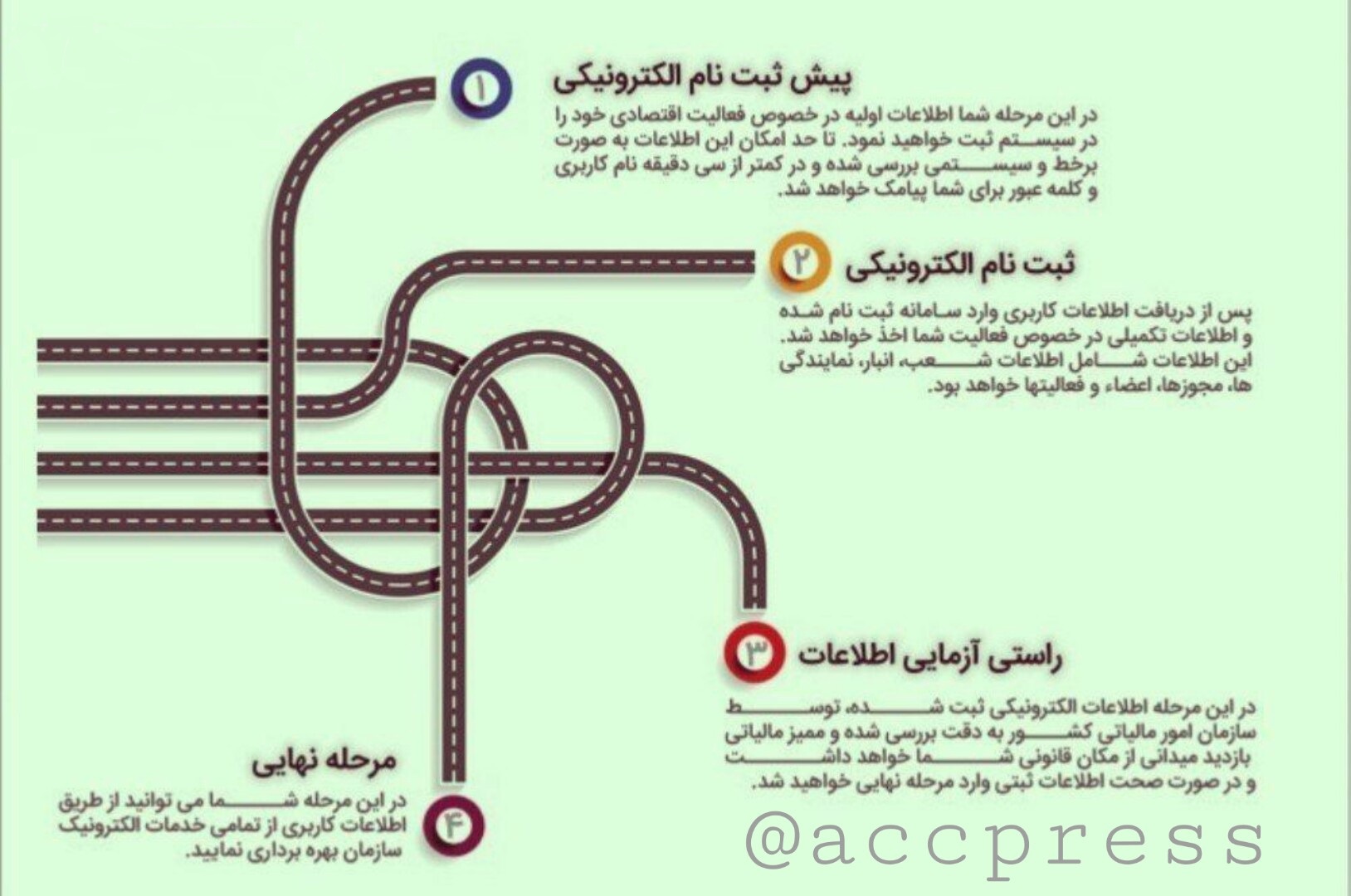

فلوچارت مراحل ثبت نام الکترونیکی در نظام مالیاتی بدین شرح می باشد:

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

امکان مشاهده گزارشات و اطلاعات ارسال شده برای مودی در سامانه ارسال فهرست معاملات فعال شد.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

نحوه محاسبه سنوات پایان خدمت به صورت های مختلف

نحوه محاسبه سنوات پایان خدمت به صورت های مختلف و براساس نوع کار بر حسب روز و ماه بدین شرح می باشد:

توضیح اینکه : بموجب دادنامه دیوان عدالت در خصوص نحوه محاسبه مزایای پایان کار(حق سنوات) ،برای محاسبه حق سنوات علاوه بر مزد یا حقوق ، عوامل دیگری چون کمک عائله مندی ، هزینه های مسکن ، خواربار ، ایاب و ذهاب ، مزایای غیر نقدی و نظایر آنها نیز باید منظور شوند .

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

خلاصه نکات استاندارد حسابداری شماره ۵ با عنوان “رویدادهای بعد از تاریخ ترازنامه”

نکته اول:

رویدادهای بعد از تاریخ ترازنامه ، رویدادهای مطلوب و نامطلوبی است که بین تاریخ ترازنامه و تاریخ تأیید صورتهای مالی رخ می دهد.

نکته دوم:

در اغلب موارد، واحدهای تجاری ملزمند صورتهای مالی خود را بعد از انتشار، به تصویب مجمع عمومی یا سایر ارکان صلاحیت دار برسانند . در چنین مواردی، تاریخ تأیید صورتهای مالی، تاریخ تأیید برای انتشار اولیه است، نه تاریخی که در آن صورتهای مالی توسط ارکان یاد شده تصویب شده است.

نکته سوم :

واحد تجاری باید به منظور انعکاس رویدادهای تعدیلی بعد از تاریخ ترازنامه، مبالغ شناسایی شده در صورتهای مالی خود را تعدیل کند.

نکته چهارم:

ورشکستگی یک مشتری که بعد از تاریخ ترازنامه رخ می دهدیک رویداد تعدیلی میباشد.

نکته پنجم:

تصویب سود سهام توسط مجمع عمومی شرکتهای فرعی و وابسته برای دوره یا دوره های قبل از تاریخ ترازنامه شرکت اصلی یا همزمان با آن،یک رویداد تعدیلی میباشد.

نکته ششم:

واحد تجاری نباید به منظور انعکاس رویدادهای غیرتعدیلی بعد از تاریخ ترازنامه، مبالغ شناسایی شده در صورتهای مالی خود را تعدیل کند.

نکته هفتم:

واحد تجاری نباید سود سهام مصوب بعد از تاریخ ترازنامه یا سود سهام پیشنهادی را به عنوان بدهی در تاریخ ترازنامه شناسایی کند.

نکته هشتم:

چنانچه بعد از تاریخ ترازنامه، انحالل واحد تجاری یا توقف فعالیتهای آن توسط ارکان صالحیتدار اعالم شود، یا اینکه واحد تجاری عمال ناگزیر به انجام این امر گردد، صورتهای مالی نباید برمبنای تداوم فعالیت تهیه شود.

نکته نهم:

واحد تجاری باید تاریخ تأیید صورتهای مالی و اسامی تأییدکنندگان آن را افشا کند.

نکته دهم:

واحد تجاری باید برای رویدادهای غیر تعدیلی . ماهیت رویداد و براوردی از اثر مالی آن، یا بیان اینکه انجام چنین براوردی امکان پذیر نیست را بایستی افشا کند.

نکته یازدهم:

موارد عمده ترکیب تجاری بعد از تاریخ ترازنامه یک رویداد غیر تعدیلی است.

نکته دوازدهم:

اعلام یا شروع اجرای تجدید ساختار عمده یک رویداد غیر تعدیلی میباشد.

موضوعات مرتبط: قانون در یک نگاه ، استانداردهای حسابداری ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

اظهار نظر کارگروه فني جامعه حسابداران رسمی

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

حسابرسان داخلی و ارزیابی ریسکهای بازگشت به محیط کار

حسابرسان داخلی ضمن بازگشت به کار باید به سازمانهایشان كمك كنند تا ریسکهای مربوط به بازگشت نیروی كار به شرایط عادی را هدایت كنند. بخشی از این کار، به نقش حسابرسی داخلی در اطمینانبخشی نسبت به ریسکهای سلامتی و ایمنی کارکنان باز میگردد.

در این زمینه چهار پرسش اصلی مطرح میشود:

- آیا مدیریت به اندازهی کافی ریسکهای مرتبط با بازگشت به محیط کار را شناسایی و ارزیابی کرده است؟

- آیا سیاستها و کنترلهای بازگشت به محل کار، ریسکهای اصلی را برطرف میکند؟

- آیا سیاستها و کنترلها (از جمله ارتباطات) به طور مؤثر اجرا میشوند ؟

- آیا برنامهی کلی همانطور که در نظر گرفته شده اجرا میشود یا بهبود آن ضروری است؟

طبق نظرسنجی جدید انجمن حسابرسان داخلی آمریکا از مدیران ارشد حسابرسی در آمریکای شمالی، پاسخهای متفاوتی دربارهی اینکه آیا سازمانها آماده هستند و یا اینکه آیا حسابرسی داخلی به اندازهی کافی درگیر این موضوع است، ارائه شده است. در این نظرسنجی که مرکز اجرای حسابرسی انجمن حسابرسان داخلی آمریکا انجام داده، مشخص شده است که بیش از نیمی از سازمانها ممکن است آمادگی لازم را برای پرداختن به برخی از عوامل اصلی برای بازگشت مناسب به محیط کار نداشته باشند.

این گزارش شامل برخی از عوامل مستقیم مرتبط با انتقال ویروس کووید ۱۹، همچون ضد عفونی کردن محل کار و همچنین ارزیابی مسئولیت اجتماعی بالقوهی سازمان است. علاوه بر این، نگرانکننده است که بسیاری از پاسخدهندگان نتوانستند دربارهی آمادگی سازمان خود برای حدود یک سوم از عوامل مورد بررسی، نظر خود را ارائه دهند.

این موضوع نشان میدهد که بررسی ریسکهای ناشی از شیوع بیماری موردتوجه حسابرسان داخلی نبوده است. این وضعیت قابلقبول نیست، چراکه ارزیابی ریسک برای مقابله با بحران همهگیر باید به روز رسانی میشد. این به این معنی نیست که حسابرسی داخلی هیچ کاری انجام نمیدهد. تقریباً سه چهارم پاسخ دهندگان اظهار داشتند كه ریسکهای در حال ظهور را شناسایی كرده و ارزیابی ریسك را بهروز میكنند. دو سوم نیز فعالیتهای مشاورهای را برای آماده سازی سازمانها جهت بازگشت به محل کار، انجام میدهند. با این حال، تعداد کمی از حسابرسان داخلی در حال بررسی برخی حوزههای ریسکهای بحرانی هستند.

بررسی عمیقتر یافتهها نشان میدهد که کمتر از نیمی از پاسخ دهندگان گزارش دادهاند که سازمانهایشان به خوبی یا بسیار مناسب برای مقابله با شش عامل ریسک اصلی آماده هستند. این شش عامل ریسک اصلی عبارتاند از:

- تغییرات در محل کار به دلیل مسافت

- آزمایش آلودگی فعلی به ویروس

- آزمایش آلودگی قبلی به ویروس

- تجهیزات حفاظت شخصی

- هزینههای آمادهسازی محیط کار

- مسئولیت در قبال فوت یا بیماری کارکنان

تعدد پاسخ دهندگانی که از سطح آمادگی سازمان خود در برخی از این مناطق مهم مطمئن نیستند، نگرانکننده است. به عنوان مثال، بیش از یک پنجم پاسخ دهندگان نتوانستند در مورد آمادگی در مورد آزمایش آلودگی فعلی ، آزمایش آلودگی قبلی، آلوده بودن کارکنان بخش نظافت به ویروس و مسئولیت سازمان خود در قبال بیماری در محل کار یا فوت کارکنان اظهار نظر کنند. سه مورد اول مستقیماً به انتقال بالقوهی ویروس مرتبط هستند. از سوی دیگر ، تنها ۸٪ از پاسخ دهندگان گزارش دادهاند که در بررسیهای بهداشتی و ایمنی حضور داشتهاند. هدف از طرح این موضوع به چالش کشیدن حسابرسان داخلی نیست. برعکس،بسیاری از كاركردهای حسابرسی داخلی در طی بحران همهگیر کرونا بسیار تحسین برانگیز بوده و آنان قدمهای بسیاری برداشتندتا به سازمان های خود كمك كنند تا بر چالشها و ریسکهای حیرتانگیز غلبه كنند. با این حال، بارها این سوال مطرح شده که حسابرسان داخلی کجا بودهاند؟ به عنوان آخرین خط دفاعی سازمانها، نمیتوان از نقش مهم حسابرسان داخلی برای مدیریت ریسکهای کلیدی بهخصوص در هنگام بروز بحران صرف نظر کرد. خیلی زمان نخواهد برد که مدیریت و کمیتههای حسابرسی نسبت به ارزشی که حسابرسی داخلی میتواند قبل از بازگشت به محل کار ، با بررسیهای بهداشتی و ایمنی ایجاد کنند، هشدار دهند.

موضوعات مرتبط: قانون در یک نگاه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

تهاتر کردن درآمد و هزینه

موضوعات مرتبط: قانون در یک نگاه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

بازرس شرکتهای سهامی ؛ وظایف و اختیارات

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

کمک های نقدی و غیرنقدی به بیمارستان ها هزینه مالیاتی محسوب می شود

در قالب ماده ۱۷۲ قانون مالیات های مستقیم، کمک های نقدی و غیرنقدی اشخاص حقیقی و حقوقی برای تامین لوازم و تجهیزات مصرفی مورد نیاز بیمارستان ها و مراکز دولتی و مراکز تحت پوشش سازمان تامین اجتماعی و نیروهای مسلح، هزینه مالیاتی محسوب می شود.

معاون توسعه مدیریت و منابع وزارت بهداشت گفت: در قالب ماده ۱۷۲ قانون مالیات های مستقیم، کمک های نقدی و غیرنقدی اشخاص حقیقی و حقوقی برای تامین لوازم و تجهیزات مصرفی مورد نیاز بیمارستان ها و مراکز دولتی و مراکز تحت پوشش سازمان تامین اجتماعی و نیروهای مسلح انجام شده، به عنوان هزینه های قابل قبول مالیاتی در سال پرداخت، محسوب شود.

دکتر سید کامل تقوی نژاد، درخصوص کمکهای نقدی و غیرنقدی اشخاص حقیقی و حقوقی به وزارت بهداشت در زمان شیوع کرونا، بیان کرد: در پی اقدامات دولت برای مبارزه با کرونا، قرار بر این شد که در قالب ماده ۱۷۲ قانون مالیات های مستقیم، کمک های نقدی و غیرنقدی اشخاص حقیقی و حقوقی که در اسفند ماه و در سه ماهه ابتدایی سال ۱۳۹۹ برای تامین لوازم و تجهیزات مصرفی مورد نیاز بیمارستان ها و مراکز دولتی و مراکز تحت پوشش سازمان تامین اجتماعی و نیروهای مسلح انجام شده، به عنوان هزینه های قابل قبول مالیاتی در سال پرداخت، محسوب شود.

وی ادامه داد: ماده ۱۷۲ حکمی دارد که بر اساس آن، طبق ضوابطی که چهار وزیر بهداشت و درمان، اقتصاد، آموزش عالی و آموزش و پرورش تنظیم می کنند، مواردی که صرف تقویت مراکز آموزشی و درمانی کشور شود، به عنوان هزینه قابل قبول در منبعی که مودیان اعلام می کنند، قرار می گیرد. از مردم و افرادی که در شهرستان ها پروژه ها و مجموعه هایی برای کمک کردن دارند تا لوازم و تجهیزات مصرفی در اختیار بیمارستان ها و مراکز درمانی قرار بگیرد، خریداری کنند تا از هزینه های مالیاتی آنها کاهش پیدا کرده و از درآمد مشمول مالیات آنها کسر شود. خصوصا اینکه باید توجه کنیم که بعضی از تجهیزات برای ماه های آینده موردنیاز بیمارستان ها، آزمایشگاه ها و مراکز بهداشتی و درمانی ما است و باید نسبت به تامین آنها تمهیدات لازم را بیندیشیم.

موضوعات مرتبط: قانون در یک نگاه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

نامه ۹۸/۱۰۰/۱۷۲۰۴۴ مورخ ۹۸/۱۲/۶

ابلاغ نمونه صورتهای مالی موسسات بیمه

نمونه صورتهای مالی موسسات بیمه و نمونه یادداشتهای پیوست صورتهای مالی موسسات بیمه طی نامه شماره ۹۸/۱۰۰/۱۷۲۰۴۴ مورخ ۹۸/۱۲/۰۶ توسط رییس شورای عالی بیمه ابلاغ شد.

موضوعات مرتبط: قانون در یک نگاه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

سازوکار افزایش حقوقهای زیر ۲ میلیون و ۸۰۰ مشخص شد

سخنگوی کمیسیون تلفیق لایحه بودجه کل کشور سال ۹۹ گفت:طبق مصوبه کمیسیون تلفیق تمام حقوقبگیرانی که در سال ۹۸ حداقل حقوقشان یک میلیون و ۵۶۰ هزار تومان است در سال آینده حقوقشان تا ۲ میلیون و ۸۰۰ هزار تومان افزایش یابد، البته در حکم کارگزینی این افراد در سال ۹۹ نسبت به سال ۹۸ بیش از ۵۰ درصد امکان افزایش وجود نخواهد داشت.

سخنگوی کمیسیون تلفیق با اشاره به مصوبه این کمیسیون در مورد افزایش بیش از ۱۵ درصدی حقوقهای بین ۳ تا ۶ میلیون تومان نیز گفت: در طول سالهای اخیر این گروه درآمدی از بازنشستگان تا شاغلین به دلیل این که مجلس بیشتر گروههای پایین را تحت حمایت قرار میداد به صورت مناسب از مزایای افزایش حقوق برخوردار نشده بودند. به همین دلیل ما مصوبهای برای حقوقبگیران بین ۳ تا ۶ میلیون تومان داشتیم. البته از سه میلیون به بالا افزایش ۱۵درصدی حقوق برای همه تسری مییابد، ولی مقرر شد برای کسانی که بین ۳ تا ۶ میلیون تومان حقوق میگیرند ردیفی در نظر گرفته شود و حقوق این افراد به گونهای ترمیم شود که افزایش بیش از ۱۵ درصدی برای گروه حقوق بگیر ۳ تا ۶ میلیون تومان اعمال شود.

وی افزود: بر این اساس در سال ۹۹ بازنشستگان و شاغلین خصوصا فرهنگیان افزایش حقوق بیش از ۱۵ درصد که در لایحه دولت و مصوبه پیشین کمیسیون تلفیق پیش بینی شده بود خواهند داشت تا فاصلهای که سالهای گذشته کم شده بود ترمیم شود. دولت پیش از این ۶هزار میلیارد تومان در لایحه پیش بینی کرده بود و کمیسیون تلفیق نیز سه هزار و ۷۵۰ میلیارد تومان برای بازنشستگان فرهنگی دیده بود. همچنین قرار شد از طریق تصویب در هیئت وزیران این مبالغ از منابع مذکور پیش بینی شود.

قوامی بیان کرد: بنای ما این بود که فاصله حقوقهای پایین و میانی حفظ شود و تفاوت معنی داری که باید بر اساس مدرک تحصیلی، رشته، سابقه کار و تجربه وجود داشته باشد مورد توجه قرار گیرد که البته جدول آن از سوی دولت تنظیم خواهد شد.

حداقل حقوق سال آینده ۲ میلیون و ۸۰۰ هزار تومان تعیین شد

عضو کمیسیون برنامه و بودجه مجلس گفت: بر اساس یکی از مصوبات کمیسیون تلفیق مقرر شد کف حقوق بازنشستگان لشگری، کشوری و شاغلین ۲میلیون و ۸۰۰ هزار تومان شود.

حمیدرضا حاجی بابایی در گفتگو با خبرنگار مهر، درباره تصمیمات امروز کمیسیون تلفیق لایحه بودجه ۹۹ در مورد حقوق و دستمزد، گفت: بر اساس یکی از مصوبات کمیسیون تلفیق مقرر شد کف حقوق بازنشستگان لشکری و کشوری و شاغلین ۲ میلیون و ۸۰۰ هزار تومان شود.

وی افزود: افزایش حقوقهای زیر ۶ میلیون تومان کشوری و لشگری شاغل و بازنشسته، بالای ۱۵ درصد خواهد بود.

عضو کمیسیون برنامه و بودجه مجلس درباره میزان افزایش حقوق بازنشستگان کشوری و لشگری نیز اظهار داشت: افزایش حقوق بازنشستگان کشوری و لشگری بیش از ۱۵ درصد با اعمال همسان سازی صورت میگیرد.

حاجی بابایی گفت: در خصوص حقوقهای بالای ۶ میلیون تومان نیز فقط همان افزایش ۱۵ درصد را خواهیم داشت.

وی در جمع بندی نهایی تاکید کرد: افزایش حقوق شاغلین و بازنشستگان کشوری ولشگری درسال۹۹ به شرح ذیل است:

۱_حداقل حقوق، ۲میلیون هشتصد هزار تومان تعیین شد.

۲_ حقوق های ۴ و۵ و۶ میلیون تومان ، بالای ۱۵درصد.

۳ _حقوق های ۶ میلیون تومان و بالاتر ۱۵ درصد افزایش خواهند داشت.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، ،

برچسبها:

اظهارنامه های مالیاتی عملکرد تا چه زمانی بایستی مورد رسیدگی قرار گیرد؟

برابر ماده ۱۵۶ قانون مالیاتهای مستقیم ادارات امور مالیاتی مکلفند اظهارنامه های مالیاتی دریافتی را حداکثر ظرف مدت یکسال از تاریخ انقضاء مهلت تسلیم اظهارنامه رسیدگی و برگ تشخیص مالیاتی صادر و حداکثر تا سه ماه بعد به مودی ابلاغ نمایند.

پس اظهارنامه مالیاتی عملکرد ۱۳۹۷ اشخاص حقیقی که موعد مقرر تسلیم آن تا ۳۱ خرداد ۹۸ می باشد بایستی تا ۳۱/ خرداد / ۱۳۹۹ رسیدگی و برگ تشخیص صادر و حداکثر تا پایان شهریور ( ۳۱/ ۶/ ۹۹ ) ابلاغ گردد .

رسیدگی به اظهارنامه های مالیاتی عملکرد ۹۷ تقریباً از شهریور امسال آغاز و همچنان ادامه دارد . پرونده های که رسیدگی و منجر به صدور برگ تشخیص مالیات شده برای مودی پیامکی با مضمون اینکه برگ ارزیابی شما صادر شده است ارسال می شود . در اینصورت مودی می تواند جهت دریافت برگ مالیاتی خود به اداره امور مالیاتی که آنجا پرونده تشکیل داده مراجعه نماید.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

نکات سازمان بورس درباره معافیت مالیاتی ۵ ساله تجدید ارزیابی دارایی

میثم طهماسب زاده رئیس اداره نظارت بر انتشار و ثبت اوراق بهادار سرمایه ای سازمان بورس، با اشاره به معافیت مالیاتی افزایش سرمایه از محل تجدید ارزیابی دارایی ها، درباره جزئیات آیین نامه اصلاحی و نحوه ارزیابی دارایی ها به سنا اعلام کرد : تجدید ارزیابی برای همه طبقات دارایی های ثابت از جمله سرمایه گذاری های بلندمدت مطابق با استانداردهای حسابداری بلامانع بوده و استفاده از مزایای معافیت مالیاتی برای هر طبقه فقط یک بار در هر ۵ سال است.

برای مثال به استناد ماده ۱۴ قانون حداکثر استفاده از توان تولیدی و خدماتی و حمایت از کالای ایرانی و اصلاحیه ماده ۱۰ آیین نامه اجرایی تبصره یک ماده ۱۴۹ قانون مالیات های مستقیم ، اگر شرکتی در سال ۹۸ نسبت به افزایش سرمایه از محل زمین اقدام کرده باشد از سال آینده برای ۵ سال نمی تواند از محل زمین اقدام به افزایش سرمایه کند ولی می تواند از محل سایر طبقات مثلا ماشین آلات یا سرمایه گذاری های بلندمدت در سال های آتی افزایش سرمایه دهد.

نکته ای که باید توجه داشت که زمان شروع ۵ سال ارتباطی با تجدید ارزیابی قبل از ابلاغ قانون نداشته و عطف به گذشته نیست. در این خصوص شرکت ها باید توجه داشته باشند جهت بهره مندی از معافیت مالیاتی باید حداکثر ظرف یک سال از زمان ثبت دفاتر مازاد تجدید ارزیابی، برای اخذ مجوزهای لازم و ثبت افزایش سرمایه اقدام کنند.

سازمان بورس و اوراق بهادار، شرایط و نکات با اهمیت مربوط به نحوه انتخاب کارشناسان رسمی جهت ارزیابی دارایی ها را ۲۷ تیر سال جاری اعلام کرده است.

طبق این ابلاغیه ، تجدید ارزیابی تمام طبقات دارایی های ثابت شرکت ها از جمله سرمایه گذاری های بلندمدت بر اساس آیین نامه اجرایی اصلاحی تبصره یک ماده ۱۴۹ قانون مالیات های مستقیم بلامانع بوده ولی انجام افزایش سرمایه از محل مازاد تجدید ارزیابی زمین و ساختمان ها منوط به ارائه اسناد مالکیت رسمی به نام شرکت متقاضی است که حسب مورد شامل عرصه و اعیان باشد.

در این میان برای دریافت مجوز افزایش سرمایه ، دارایی ها نباید وقفی و دارای معارض باشند.

موضوعات مرتبط: قانون در یک نگاه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

شرایط پرداخت سنوات به کارگران مناطق آزاد، مناطق ویژه اقتصادی و پارک های علمی و فناوری

آیا طبق قانون کار مناطق آزاد، مناطق ویژه اقتصادی و پارک های علمی و فناوری، به کارگران این مناطق سنوات تعلق میگیرد؟

هرچند در قانون کار مناطق آزاد، مناطق ویژه اقتصادی و پارک های علمی و فن اوری پرداخت مبلغی تحت عنوان حق سنوات ( در هنگام پایان قرارداد یا پایان همکاری بنابر میل و اراده شخصی کارگر) در شمار تعهدات کارفرمایان پیش بینی نگردیده است،اما در موارد اجمال ، ابهام و سکوت مقررات منطقه ایی( قانون کار مناطق آزاد و…) قانون عام و سرزمینی و آمره بر موضوع حاکمیت دارد.

بنابراین در خصوص پرداخت حق سنوات موضوع بند ۱ ، موضوع مفاد ۲۴ و تبصره الحاقی ۴ به ماده ۷ قانون کار سرزمین اصلی حاکم می باشد.

موضوعات مرتبط: قانون در یک نگاه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

روشهای قیمت گذاری کالا در حسابداری + جدول خلاصه

موجودی کالا شامل اجناس و محصولاتی است که به منظور فروش در جریان عملیات واحد تجاری و کسب سود قرار دارد.

برای محاسبه قیمت تمام شده موجودی کالا معمولاً مخارجی مانند بهای خرید، هزینههای حمل و نقل، حقوق گمرکی، بیمه و هزینههای انبارداری در نظر گرفته میشود، البته گاهی هزینههایی وجود دارد که تعیین ارتباط بین آنها و کالای معین امکان پذیر نیست؛ بنابراین در مورد اینگونه هزینهها، اقلام عمده در مخارج بین کلیه کالاها (کالای فروش رفته و کالای موجود) سرشکن میشوند اقلام جزئی به عنوان هزینههای جاری تلقی میشوند.

در ارزیابی موجودی کالا به روش قیمت تمام شده مشکلاتی موجود است.

اول آنکه ، سود و زیان خالص به صورت حقیقی حاصل نمیشود و

دوم آنکه داراییها در ترازنامه به ارزش واقعی منعکس نمیشوند بلکه به بهای تمام شده در ترازنامه وارد میشوند. در حالیکه ممکن است بین قیمت داراییها در بازار و بهای تمام شده آنها تفاوت عمدهای باشد.

سوم آنکه، تعیین بهای تمام شده در مورد کالاهایی که طی دوره در زمانهای مختلف با قیمتهای متفاوت خریداری شدهاند، بسیار دشوار است. مثلا در دوره تورم، همواره قیمتهادر حال افزایش و در دوره رکود، قیمتها همواره در حال نزول است، البته با وجود مشکلات و ایراداتی که به این روش وارد است، برخی از مؤسسات به علت دستیابی آسان به قیمتها برای تعیین ارزش موجودی کالا از این روش استفاده میکنند.

برای تعیین قیمت تمام شده موجودی کالا،اصول پذیرفته شده حسابداری چهار روش ارزیابی کالا را معرفی کرده و استفاده از آنها را مجاز دانسته است.

- – شناسایی ویژه

- – اولین صادره از اولین وارده (فایفو)

- – اولین صادره از آخرین وارده (لایفو)

- – میانگین

در برخی موارد شرایط ایجاد می کند که بهای تمام شده موجودی ها به جای اینکه از طریق روشهای مرسوم یا شمارش فیزیکی و انبارگردانی ارزش گذاری شود،از طریق برآورد تعیین گردد.

از بین رفتن اسناد و مدارک،فزونی مخارج بر منافع و نیز عملی نبودن شمارش عینی،از جمله این شرایط هستند. در این خصوص،دو روش پذیرفته شده وجود دارد:

۱. روش درصدی از سود ناخالص

۲. روش خرده فروش

لازم به ذکر است که روشهای برآورد موجودی جایگزینی برای روشهای مرسوم نبوده و ما را از شمارش فیزیکی بینیاز نمیکند.

۱. روش درصدی از سود ناخالص:

در این روش برای رابطه بین اجزای محاسبه سود تأکید میشود. فرض این است که سود ناخالص درصد ثابت از بهای فروش می باشد و در نتیجه موجودی پایان دوره بر این اساس تعیین می شود. روابط مورد استفاده در این روش به شرح زیر است:

بهای تمام شده کالای فروش رفته-فروش خالص=سود ناخالص

فروش خالص/سود ناخالص=نسبت سود ناخالص به فروش خالص

در برخی موارد،درصد سود ناخالص نسبت به بهای تمام شده موجودی میباشد که میتوان با توجه به روابط بین سود ناخالص،فروش و بهای تمام شده کالای فروش رفته آن را به درصد سود ناخالص نسبت به فروش تبدیل نمود،نسبت زیرین نحوه عمل را نشان میدهد.

درصد سود ناخالص به بهای تمام شده+۱/درصد سود ناخالص به بهای تمام شده=درصد سود ناخالص به فروش

ایراد روش مذکور این است که فرض میکند روابط موجود میان سود،فروش و بهای تمام شده کالای فروش رفته در دوره های گذشته،هم اکنون نیز وجود دارد.

مثال:

فروش شرکت در دوره جاری معادل ۴ میلیون ریال،خرید خالص دو میلیون و دویست و پنجاه هزار ریال ،موجودی کالای اول دوره ۲۵۰۰۰۰ ریال می باشد. بر اثر آتش سوزی مقداری از کارهای شرکت از بین رفته و به همین دلیل امکان شمارش موجودی کالا پایان دوره نبود.

بر من بر سوابق گذشته،شرکت به طور متوسط ۲۵ درصد نسبت به فروش،سود ناخالص کسب می کنند. از این بابت شرکت بیمه،۳۰۰۰۰۰ ریال به شرکت پرداخت نمود. سود یا زیان ناشی از این آتشسوزی را به دست بیاورید؟

پاسخ:

با توجه به اطلاعات مثال ابتدا باید بهای تمام شده برآوردی موجودی کالای پایان دوره را محاسبه نمود:

۱۰۰۰۰۰۰=۲۵٪×۴۰۰۰۰۰۰=سود ناخالص

۳۰۰۰۰۰۰=۱۰۰۰۰۰۰-۴۰۰۰۰۰۰=بهای تمام شده کالای فروش رفته

۵۰۰۰۰۰=(۲۵۰۰۰۰+۲۲۵۰۰۰۰)-۳۰۰۰۰۰۰=موجودی پایان دوره

موجودی پایان دوره،پانصد هزار ریال بوده که بر اثر آتش سوزی از بین رفته است،اما چون مبلغ ۳۰۰,۰۰۰ ریال از بیمه بابت این حادثه دریافت شده است،بنابراین زیانی معادل دویست هزار ریال به شرکت تحمیل شده است.

در روش خرده فروشی برای تعیین ارزش موجودی کالا حداقل به اطلاعات زیر نیاز است:

۱. موجودی کالا اول دوره به بهایی خورده فروشی و بهای تمام شده

۲. خرید در دوره جاری به بهای تمام شده و خرده فروشی

۳. مبلغ فروش دوره جاری

روش خرده فروشی در نهایت از همان منطقه روش سود ناویژه استفاده میکنند،با این تفاوت که به جای تاکید بر روابط دوره گذشته بین سود و بهای تمام شده یا سود و فروش،به روابط دوره جاری این اقدام تأکید میورزد. این روش هنگامی که رابطه ثابتی بین بهای تمام شده و به های خورده فروشی برقرار باشد،بیشترین اثربخشی و کارایی را دارد.

نکته

در محاسبه نسبت بهای تمام شده به خرده فروشی هزینه حمل به داخل و تخفیفات خرید فقط در ستون بهای تمام شده اعمال می شود،و قیمت خرده فروشی مورد تعدیل قرار نمیگیرد.

. برگشت از خرید باید در هر دو ستون ستون بهای تمام شده و خرده فروشی از خرید کسب گردد.

. ضایعات عادی تنها در محاسبه موجودی کالای پایان دوره به بهای خرده فروشی لحاظ می گردد.

. ضایعات غیر عادی هم در محاسبه موجودی پایان دوره و هم در محاسبه بهای تمام شده کالای آماده برای فروش جهت محاسبه نسبت بهای تمام شده به خود فروشی،در هر دو ستون بهای تمام شده و خردهفروشی کسر میگردد.

موضوعات مرتبط: قانون در یک نگاه ، حسابداری 1و2و3 ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

عدمِ امکان فرار مالیاتی با کارتخوانهای جدید

مدیرکل سازمان مالیاتی با اشاره به رفع ابهامات قانونی الزام نصب کارت خوان در مطب پزشکان، گفت: با کارت خوانهای جدید مجهز به حافظه مالیاتی امکان تقلب و فرار مالیاتی به کلی محدود شده است.

رستم پور در پاسخ به سوالی درباره استنادات قانونی الزامات پزشکان به نصب کارت خوان گفت: بر اساس بند ی تبصره ۶ قانون بودجه سال ۱۳۹۸ همه صاحبان مشاغل پزشکی، پیراپزشکی، داروسازی و دامپزشکی که مجوز فعالیت آنها ازجانب وزارت بهداشت، درمان و آموزش پزشکی، سازمان نظام پزشکی ایران و یا سازمان نظام دامپزشکی و سازمان دامپزشکی ایران صادر شده، مکلفند نسبت به نصب، راه اندازی و استفاده از پایانه فروشگاهی از ابتدای سال ۱۳۹۸ اقدام کنند.مدیرکل دفتر تنظیم مقررات سازمان امور مالیاتی افزود: براین اساس همه صاحبان مشاغل یاد شده مکلفند حداکثر تا ۲۳ مرداد ۱۳۹۸ برای ثبت درخواست تخصیص شماره شناسه پایانه فروشگاهی (کارتخوان) به درگاه عملیات الکترونیکی سازمان امور مالیاتی به نشانی الکترونیکی مراجعه کنند.

همکاری مشترک سازمان مالیاتی و بانک مرکزی برای نصب کارت خوان

رستم پور با بیان اینکه از دیروز فراخوانهای مربوطه به صاحبان مشاغل پزشکی ارسال شده است، گفت: سازمان مالیاتی حدود ۴ ماه برای هماهنگی با بانک مرکزی جهت پیدا کردن یک راه حل مشترک در پیاده سازی این طرح تلاش کرده است.وی افزود، بر اساس قانون پزشکان و سایر اصناف مکلف اند از پایانههای فروشگاهی استفاده کنند، اما با هماهنگی با بانک مرکزی کارت خوانهای مخصوصی در مطبها نصب خواهد شد که مجهز به حافظه مالیاتی است.

ماجرای رفع اشکالات قانونی الزام نصب کارت خوان

به گفته این مقام مسئول در سازمان مالیاتی، در تبصره ۲ ماده ۱۶۹ قانون مالیتهای مستقیم به الزام استفاده از صندوقهای فروشگاهی برای اصناف اشاره شده بود. برای این قانون یک آیین نامهای تدوین شده بود که سال قبل این آیین نامه به دلیل برخی مکشلات در هیئت دولت اصلاح شد.وی افزود، این آیین نامه بیشتر به اصناف اشاره کرد بود و بر همین اساس موضوع الزام داروخانهها بر استفاده از کارت خوان ابطال شد. در حال حاضر این آیین نامه اصلاح شده و مشکل قانونی برای الزام استفاده از کارتخوانهای مورد تایید سازمان مالیاتی وجود ندارد.

طرحهای تشویقی و تنبیهی درخصوص مواجهه پزشکان با الزام نصب کارت خوان

مدیرکل دفتر تنظیم مقررات سازمان امور مالیاتی با اشاره به اینکه، مشاغل پزشکی که از کارتخوان بانکی استفاده نکنند مشمول جریمه خواهند شد،گفت: کسانی که از این دستگاه ها استفاده نکنند ۲ درصد درآمد حاصل از فروش خدمت سالیانه آنها مشمول جریمه خواهد شد.رستم پور افزود، پزشکانی که به این سیستم مجهز شوند دو سال ۱۰ درصد مالیات ابراز شده آنها بخشیده خواهد شد.وی با بیان اینکه بقیه مراجع نظارتی نیز باید در حیطه خودشان برای نظارت بر این موضوع عمل کنند، گفت: دادستانها در برخی استانها به موضوع عدم استفاده پزشکان از کارت خوان ورود کرده اند اما به نظر میرسد این ورود از جنبه استیفای حقوق عامه باشد و سازمان مالیاتی در خصوص پلمب مطب پزشکانی که از کارت خوان استفاده نکند ورودی نداشته است.مدیرکل دفتر تنظیم مقررات سازمان امور مالیاتی، در خصوص اقدامات انجام شده برای جلوگیری از تقلب در این کارنخوانها گفت: در کارت خوان هایی که برای مشاغل درمانی و پزشکی در نظر گرفته شده بر اساس نرم افزار خاصی نام پزشک و مرکز درمانی درج می شود و رسیدی که ارائه میشود متفاوت بوده و بارکد مشخصی دارد.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، ،

برچسبها:

شرط بخشودگی جرایم مالیاتی برای تولیدکنندگان

رئیس کل سازمان امورمالیاتی کشور گفت: یکشنبه بخشنامه عمومی سراسری در خصوص معوقات مالیاتی را صادر خواهیم کرد که اگر بخش تولید بتواند معوقات خود را تا پایان شهریور پرداخت کند، شامل بخشودگی کامل میشود.

روح حاکم بر حسابرسیها سنتی است

وی ادامه داد: در ۷ تا ۸ سال گذشته تمام فرایندها و فعالیتهای نظام مالیاتی الکترونیکی شده که این کار بزرگ و قابل تقدیر و ستایشی است اما روح حاکم بر حسابرسیها، محاسبات و دادرسیها، روح سنتی سابق بوده و تنها با ابزارها با سرعت انجام میشود. این نظام پاسخگوی نظام اقتصادی رو به تعالی در تراز مورد انتظار ایران نیست. برای اینکه نظام مالیاتی را مدرن و نوینسازی کنیم، کاری که در تمام کشورهای دنیا انجام شده و ربطی به دین، مذهب و شرایط ندارد را باید انجام دهیم.پارسا اضافه کرد: باید تمام ریزدادههای مالی، ملک و املاک و ورود و خروج را از کل مودیان و به تفکیک آنها در اختیار سازمان امور مالیاتی قرار دهیم.

وی خاطرنشان کرد: راه رها شدن از فاکتور و شرکت صوری و زمینه فرار، فساد و بی عدالتی این است که باید سامانه متمرکز مالیاتی کل کشور با محوریت سازمان امور مالیاتی ایجاد شود تا تمام خرید و فروشهای کشور و آمار فاکتور توسط سازمان صادر شود و یک نسخه به سازمان امور مالیاتی داده شود، این اتفاق در کل دنیا رخ داده است. در کشورهای پیشرفته ۲۵ درصد کل درآمدهای مردم مالیات بوده اما در کشور ما ۷ تا ۸ درصد است.

ما تنها مسئول دریافت مالیات نیستیم، مسئول توسعه کشور نیز هستیم

رئیس کل سازمان امورمالیاتی کشور گفت: ما مجموعه کاملی هستیم و تنها مسئول دریافت مالیات نیستیم بلکه مسئول توسعه کشور نیز هستیم. نقطه طلایی توسعه در دنیا، فعالیت آزاد تحت قواعد مناسب دولتی است که اگر در کشور بتوانیم آنگونه که شایسته است آن را برقرار کنیم، نگران فعالیت آزاد بخش خصوصی نخواهیم بود. قاعده اول این است که شفاف باشد، باید به گونهای بنویسیم که همه یک چیز از آن بفهمند. آیا اکنون اینگونه است؟

رئیس کل سازمان امورمالیاتی کشور بیان کرد: اگر قرار است نظام مالیاتی عادلانه مستقر شده و همه نقاط ضعفی که داریم برطرف شود، راه آن مالیات هوشمند بوده که برای جلوگیری از فساد و فرار مالیاتی موثر است. باید حساب مالیاتی زیرساختی فراهم کرده باشیم تا کلیه ریزدادههای بانکی و مالی در اختیار نظام مالیاتی باشد.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

دو شرط جهت بخشش جرایم مالیاتی موضوع بخشنامه ۸ مرداد ۹۸

دو شرط جهت بخشش جرایم مالیاتی موضوع بخشنامه ۸ مرداد ۹۸ اینست که :

اگر مودی متقاضی بخشودگی جریمه عملکرد سال ۱۳۹۵ باشد و حتی مالیات قطعی سال ۹۵ و نیز جرائم غیر قابل بخشش را پرداخت کرده باشد ، اما فهرست معاملات سال ۱۳۹۵ خود را به طور کامل انجام نداده باشد جرائم وی بخشوده نخواهد شد و چنانچه تا پایان مهر ماه اقدام به ارسال فهرست معاملات نماید آنوقت جریمه مورد بخشودگی قرار خواهد گرفت .

بنابراین بخشودگی جریمه این دسته از مودیان برای هر عملکرد دارای دو شرط است:

۱- پرداخت مالیات عملکرد و جرائم غیرقابل بخشش

۲- ارسال فهرست معاملات برای عملکرد مورد تقاضای بخشودگی جریمه

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

اظهارنامه عملکرد اشخاص حقوقی عملکرد ۱۳۹۷(ویرایش ۱۱٫۰٫۰٫۰)

سازمان امور مالیاتی کشور، در راستای توسعه خدمات الکترونیکی جهت خود اظهاری مودیان مالیاتی، اظهارنامه را در این سامانه قرار داده است که مودیان محترم مالیاتی، پس از ثبت نام در سامانه ثبت نام الکترونیکی می بایست نرم افزار مذکور را دانلود و پس از تکمیل اظهارنامه، اقدام به ارسال نمایند.

جهت ثبت اظهارنامه عملکرد اشخاص حقوقی، مودی پس از وارد نمودن نام کاربری ، رمزعبور و کد رهگیری سامانه ثبت نام، قادر به بارگزاری اطلاعات هویتی خود در اظهارنامه می باشد.

نکته مهم : تاریخ تسلیم اظهارنامه برای اشخاص حقوقی که ۲۹ اسفند ماه پایان سال مالی آن ها است، تا پایان تیرماه می باشد.

تسلیم الکترونیکی اظهارنامه با استفاده از اطلاعات ثبت نام امکان پذیر می باشد بنابراین ضروری است مودیان نسبت به تکمیل اطلاعات، رفع ایرادات احتمالی این مرحله از طریق سامانه ثبت نام اقدام نمایند. اطلاعاتی که از این سامانه دریافت می شوند، غیرقابل ویرایش است. درصورت لزوم پس از ویرایش اطلاعات و تایید آن، جهت بروزرسانی اطلاعات در سامانه اظهارنامه مالیاتی از گزینه دریافت اطلاعات هویتی استفاده نمایید.

قبل از ارسال، نسخه پیش نویس تکمیل شده را از سیستم اخذ و به دقت بررسی فرمایید سپس اقدام به ارسال الکترونیکی، که نهایی و قطعی تلقی می گردد نمایید. ارسال الکترونیکی اظهارنامه به منزله تسلیم قانونی اظهارنامه تلقی خواهد گردید و نیازی به ارائه اظهارنامه چاپ شده به اداره امور مالیاتی ذیربط نخواهد بود.

مودیانی که اظهارنامه خود را با امضای الکترونیکی ارسال می نمایند، در صورتی که پیغام خطا دریافت می نمایند می بایست اطمینان حاصل نمایند که وکالتنامه مالیاتی آنها در دفاتر اسناد رسمی ثبت شده و همچنین گواهی الکترونیک آنها اعتبار تاریخی دارد.

مراحل ثبت و ارسال اظهارنامه های مالیاتی به شرح زیر می باشد:

• حصول اطمینان کاربر از اتصال رایانه به اینترنت

• مراجعه به سامانه عملیات الکترونیکی مودیان و دانلود اظهارنامه مربوطه

• نصب نسخه نرم افزار اظهارنامه مالیاتی

• ورود اطلاعات درخواستی در نرم افزار اظهارنامه مربوطه

• دریافت اطلاعات هویتی مودی از سامانه ثبت نام

• تکمیل جداول مالی و ترازنامه توسط مودیان حقوقی

• چاپ و بررسی نسخه پیش نویس

• ارسال اطلاعات به سازمان امورمالیاتی کشور

• دریافت کدرهگیری

• صدور الکترونیکی قبض مالیاتی

• امکان پرداخت الکترونیکی قبض مالیاتی

صدور قبض مالیاتی مودیان

مودیان حقوقی می توانند هنگام ارسال اطلاعات اظهارنامه خود، از طریق نرم افزار اقدام به درخواست صدور قبض مالیاتی نموده، که از طریق لیست قبوض الکترونیکی مرتبط با اظهارنامه قابل رویت و پس از چاپ قبض مالیاتی می توانند از طریق بانک یا سامانه پرداخت الکترونیکی مالیات اقدام به پرداخت نمایند.

نرم افزار اظهارنامه الکترونیکی اشخاص حقوقی عملکرد سال ۱۳۹۷ و میانسالی های ۱۳۹۸ (ویرایش ۱۱٫۰٫۰٫۰)

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

تصویب نامه ۲۱۹۵۷/ت ۵۶۵۶۶ ه مورخ ۹۸/۲/۲۸(نصاب معاملات سال ۹۸)

هیأت وزیران نصاب معاملات (موضوع قانون برگزاری مناقصات) را برای سال ۱۳۹۸ تعیین کرد.

بر این اساس، حد نصاب معاملات کوچک تا سقف ۳۲۸ میلیون ریال، معاملات متوسط با مبلغ بیش از سقف معاملات کوچک و تا سقف ۳ میلیارد و دویست وهشتاد میلیون ریال و معاملات بزرگ با مبلغ برآورد اولیه بیش از ۳میلیارد و دویست و هشتاد میلیون ریال تعیین شد.

همچنین نصاب معاملات یاد شده به مواردی که معامله به صورت مزایده انجام میشود، تسری مییابد.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

افزایش حقوق و مزایای کارگران در سال ۹۸؛ حدود ۴۷ درصد

حقوق کارگران در جلسه شورای عالی کار برای سال ۹۸ حداقل یک میلیون و ۵۱۷ هزار تومان تعیین شد. این رقم در کنار مزایا، دریافتی کارگران را به دو میلیون و ۱۸۰ هزار تومان در ماه میرساند که نسبت به حقوق سال ۹۷ حدود ۴۷ درصد افزایش یافته و در هفت سال گذشته بیسابقه است.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

جزئیات حقوق ومزایای سال۹۸ کارگران/مزد خود را چگونه محاسبه کنیم؟

جزئیات میزان حقوق و مزایای کارگران و کارکنان مشمول قانون کار و تامین اجتماعی برای سال ۹۸ اعلام شد.

به گزارش خبرنگار مهر، در واپسین روزهای سال ۹۷ دستمزد سال ۹۸ کارگران و کارکنان مشمول قانون کار و تأمین اجتماعی پس از نشست دوازده ساعته شورای عالی کار با حضور نمایندگان کارگری و کارفرمایی با وزیر کار تعیین شد.

میزان افزایش دستمزد کارگران برای دو گروه از «کارگران حداقلی بگیر» و «سایر سطوح مزدی» به صورت مجزا مورد بررسی قرار گرفت.

کارگران حداقلی بگیر، کارگرانی هستند که برای اولین بار در سال جاری وارد بازار کار میشوند و سابقه فعالیت در بازار کار را ندارد. دستمزد این گروه از کارگران (اعم از قرارداد دائم یا موقت) با افزایش ۳۶.۵ درصدی نسبت به حقوق پایه سال گذشته از ابتدای سال جاری روزانه مبلغ ۵۰۵,۶۲۷ ریال تعیین شده است.

بر این اساس، دستمزد پایه کارگران حداقلی بگیر در سال ۱۳۹۸ از یک میلیون و ۱۱۱ هزار و ۲۶۹ تومان در سال گذشته به یک میلیون و ۵۱۶ هزار و ٨٨٢ تومان افزایش یافت.

علاوه بر این، به این گروه از کارگران حق بن کارگری به صورت نقدی به میزان ۱۹۰ هزار تومان و حق مسکن به میزان ۱۰۰ هزار تومان در هر ماه تعلق میگیرد. حق بن کارگری در سال گذشته ۱۱۰ هزار تومان و حق مسکن نیز ۴۰ هزار تومان بود.

همچنین برای کارگران دارای فرزند زیر ۱۸ سال، به ازای هر فرزند ۱۵۱ هزار و ۶۸۸ تومان به عنوان حق اولاد پرداخت میشود.

لازم به ذکر است، همه ردیفهای مذکور به جز حق مسکن ۱۰۰ هزار تومانی از فروردین ماه باید در فیشهای حقوقی اعمال شود. افزایش حق مسکن تنها ردیف فیش حقوقی است که با وجود تصویب در شورای عالی کار باید به تصویب هیأت وزیران نیز برسد. بنابراین تا پیش از تصویب هیأت وزیران، حق مسکن در سال ۹۸ به میزان ۴۰ هزار تومان سال قبل اعمال میشود.

دستمزد کارگران دارای بیش از یکسال سابقه چگونه محاسبه میشود؟

اما دستمزد کارگرانی که بیش از یکسال سابقه کار دارند، متفاوت از کارگران «حداقلی بگیر» افزایش یافت. دستمزد این کارگران که تحت عنوان «سایر سطوح مزدی» شناخته میشوند به صورت ترکیبی از «درصد» و «رقم ثابت» برای سال ۹۸ محاسبه میشود.

به این ترتیب، دستمزد کارگران دارای بیش از یکسال سابقه، «۱۳ درصد» نسبت به حقوق پایه سال ۹۷ به اضافه «دو میلیون و ۶۱۱ هزار و ۴۸۲ ریال» افزایش یافت.

نکته ضروری اینکه تمام کارگران دارای بیش از یکسال سابقه کار مشمول دریافت «پایه سنواتی» هستند که علاوه بر افزایش ۱۳ درصدی و رقم ثابت، باید به حقوق پایه آنها اضافه شود.

بر اساس بخشنامه اسفندماه ۹۱ وزارت کار، تمام کارکنان دارای یک سال سابقه کار یا کارکنانی که یک سال از دریافت آخرین پایه سنوات آنها در همان کارگاه گذشته باشد، مشمول دریافت «پایه سنواتی» میشوند که این مبلغ باید به حقوق پایه کارگران اضافه شود تا به تناسب در اضافه کار، عیدی و حق سنوات نیروی کار مورد محاسبه قرار گیرد. بنابراین «پایه سنواتی» نباید به عنوان یک ردیف جداگانه محاسبه شود.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

ﺻﻮﺭﺕ ﺳﻮﺩ ﻭ ﺯﻳﺎﻥ ﺟﺎﻣﻊ از ﭼﻪ ﺍﻗﻼﻣﻲ تشکیل شده ﺍﺳﺖ؟

ﻃﺒﻖ ﺍﺳﺘﺎﻧﺪﺍﺭﺩ ﺷﻤﺎﺭﻩ ۶ ﺻﻮﺭﺕ ﺳﻮﺩ ﻭ ﺯﻳﺎﻥ ﺟﺎﻣﻊ ﺑﺎﻳﺪ ﻣﻮﺍﺭﺩ ﺯﻳﺮ ﺭﺍ ﺑﻪ ﺗﺮﺗﻴﺐ ﻧﺸﺎﻥ ﺩﻫﺪ :

ﺍﻟﻒ .ﺳﻮﺩ ﻳﺎ ﺯﻳﺎﻥ ﺧﺎﻟﺺ ﺩﻭﺭﻩ ﻃﺒﻖ ﺻﻮﺭﺕ ﺳﻮﺩ ﻭ ﺯﻳﺎﻥ .

ﺏ . ﺳﺎﻳﺮ ﺩﺭﺁﻣﺪﻫﺎ ﻭ ﻫﺰﻳﻨﻪﻫﺎﻱ ﺷﻨﺎﺳﺎﻳﻲ ﺷﺪﻩ ﺑﻪ ﺗﻔﻜﻴﻚ .

ﺝ . ﺗﻌﺪﻳﻼﺕ ﺳﻨﻮﺍﺗﻲ .

۹ . ﺍﺯ ﺁﻧﺠﺎ ﻛﻪ ﺻﻮﺭﺕ ﺳﻮﺩ ﻭ ﺯﻳﺎﻥ ﺟﺎﻣﻊ ﺩﺭﺑﺮﮔﻴﺮﻧﺪﻩ ﻛﻠﻴﻪ ﺩﺭﺁﻣﺪﻫﺎ ﻭ ﻫﺰﻳﻨﻪﻫﺎﻱ ﺷﻨﺎﺳﺎﻳﻲ ﺷﺪﻩ، ﺍﻋﻢ ﺍﺯ ﺗﺤﻘﻖ ﻳﺎﻓﺘﻪ ﻭ ﺗﺤﻘﻖ ﻧﻴﺎﻓﺘﻪ ﺍﺳﺖ، ﺳﻮﺩ ﻳﺎ ﺯﻳﺎﻥ ﺧﺎﻟﺺ ﺩﻭﺭﻩ ﻣﺎﻟﻲ ﺑﻪ ﻋﻨﻮﺍﻥ ﺍﻭﻟﻴﻦ ﻗﻠﻢ ﺩﺭ ﺻﻮﺭﺕ ﺳﻮﺩ ﻭ ﺯﻳﺎﻥ ﺟﺎﻣﻊ ﺍﻧﻌﻜﺎﺱ ﻣﻲﻳﺎﺑﺪ . ﺍﻳﻦ ﺑﺪﺍﻥ ﻣﻌﻨﻲ ﺍﺳﺖ ﻛﻪ ﺻﻮﺭﺕ ﺳﻮﺩ ﻭ ﺯﻳﺎﻥ ﺩﻭﺭﻩ، ﻳﻜﻲ ﺍﺯ ﺍﻗﻼﻡ ﺻﻮﺭﺕ ﺳﻮﺩ ﻭ ﺯﻳﺎﻥ ﺟﺎﻣﻊ ﺭﺍ ﺑﻪ ﺗﻔﺼﻴﻞ ﻧﺸﺎﻥ ﻣﻲﺩﻫﺪ ﻭ ﺳﺎﻳﺮ ﺩﺭﺁﻣﺪﻫﺎ ﻭ ﻫﺰﻳﻨﻪﻫﺎﻱ ﺷﻨﺎﺳﺎﻳﻲ ﺷﺪﻩ، ﺑﻪﻃﻮﺭ ﺟﺪﺍﮔﺎﻧﻪ ﺩﺭ ﺻﻮﺭﺕ ﺳﻮﺩ ﻭ ﺯﻳﺎﻥ ﺟﺎﻣﻊ ﺍﻧﻌﻜﺎﺱ ﻣﻲﻳﺎﺑﺪ .

۱۰ . ﺳﺎﻳﺮ ﺩﺭﺁﻣﺪﻫﺎ ﻭ ﻫﺰﻳﻨﻪﻫﺎﻱ ﺷﻨﺎﺳﺎﻳﻲ ﺷﺪﻩ ﺷﺎﻣﻞ ﻣﻮﺍﺭﺩ ﺯﻳﺮ ﺍﺳﺖ :

ﺍﻟﻒ . ﺩﺭﺁﻣﺪﻫﺎ ﻭ ﻫﺰﻳﻨﻪﻫﺎﻱ ﺗﺤﻘﻖ ﻧﻴﺎﻓﺘﻪ ﻧﺎﺷﻲ ﺍﺯ ﺗﻐﻴﻴﺮﺍﺕ ﺍﺭﺯﺵ ﺩﺍﺭﺍﻳﻴﻬﺎ ﻭ ﺑﺪﻫﻴﻬﺎﻳﻲ ﻛﻪ ﺍﺳﺎﺳﺎً ﺑﻪ ﻣﻨﻈﻮﺭ ﻗﺎﺩﺭ ﺳﺎﺧﺘﻦ ﻭﺍﺣﺪ ﺗﺠﺎﺭﻱ ﺑﻪ ﺍﻧﺠﺎﻡ ﻋﻤﻠﻴﺎﺕ ﺑﻪ ﻧﺤﻮ ﻣﺴﺘﻤﺮﻧﮕﻬﺪﺍﺭﻱ ﻣﻲﺷـﻮﺩ ﻭ ﺑﻪ ﻣﻮﺟﺐ ﺍﺳﺘﺎﻧﺪﺍﺭﺩﻫﺎﻱ ﺣﺴﺎﺑﺪﺍﺭﻱ ﻣﺮﺑﻮﻁ ﻣﺴﺘﻘﻴﻤﺎً ﺑﻪ ﺣﻘـﻮﻕ ﺻﺎﺣﺒـﺎﻥ ﺳﺮﻣﺎﻳـﻪ ﻣﻨﻈـﻮﺭ ﻣﻲﺷﻮﺩ (ﺍﺯ ﻗﺒﻴﻞ ﺩﺭﺁﻣﺪﻫـﺎ ﻭ ﻫﺰﻳﻨﻪﻫﺎﻱ ﻧﺎﺷﻲ ﺍﺯ ﺗﺠـﺪﻳـﺪ ﺍﺭﺯﻳﺎﺑﻲ ﺩﺍﺭﺍﻳﻴﻬﺎﻱ ﺛﺎﺑﺖ ﻣﺸﻬﻮﺩ ) .

ﺏ . ﺩﺭﺁﻣﺪﻫﺎ ﻭ ﻫﺰﻳﻨﻪﻫﺎﻳﻲ ﻛﻪ ﻃﺒﻖ ﺍﺳﺘﺎﻧﺪﺍﺭﺩﻫﺎﻱ ﺣﺴﺎﺑﺪﺍﺭﻱ ﺑﻪ ﺍﺳﺘﻨﺎﺩ ﻗﻮﺍﻧﻴﻦ ﺁﻣﺮﻩ ﻣﺴﺘﻘﻴﻤﺎً ﺩﺭ ﺣﻘﻮﻕ ﺻﺎﺣﺒﺎﻥ ﺳﺮﻣﺎﻳﻪ ﻣﻨﻈﻮﺭ ﻣﻲﺷﻮﺩ (ﺍﺯ ﻗﺒﻴﻞ ﻣﺎﺑﻪﺍﻟﺘﻔﺎﻭﺗﻬﺎﻱ ﺣﺎﺻﻞ ﺍﺯﺗﺴﻌﻴﺮ ﺩﺍﺭﺍﻳﻴﻬﺎ ﻭ ﺑﺪﻫﻴﻬﺎﻱ ﺍﺭﺯﻱ ﻣﻮﺿﻮﻉ ﻣﺎﺩﻩ ۱۳۶ ﻗﺎﻧﻮﻥ ﻣﺤﺎﺳﺒﺎﺕ ﻋﻤﻮﻣﻲ ) .

موضوعات مرتبط: قانون در یک نگاه ، مطالب و موضوعات خاص ، دسته بندی نشده ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

بخشنامه ۶۵۸۴۶۶ مورخ ۹۷/۱۱/۲۹(اصلاح فرم کارکنان قراداد کار معین )

فرم اصلاح شده قراداد کار معین کارکنان، بموجب بخشنامه سازمان اداری و استخدامی کشور ابلاغ شد

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، ،

برچسبها:

معافیت تسلیم اظهارنامه مالیاتی برای مشمولین تا سقف ۳۰ برابر مالیات بر درآمد سالانه

نمایندگان مردم در خانه ملت مشمولین مالیاتی که مجموع فروش کالا و خدمات آنها حداکثر ۳۰ برابر مالیات بر درآمد سالانه آنها باشد، شامل معافیت تسلیم اظهارنامه مالیاتی کردند.

نمایندگان در نشست علنی صبح امروز (پنج شنبه، ۲ اسفندماه) مجلس شورای اسلامی در جریان بررسی جزئیات بخش درآمدی لایحه بودجه سال ۹۸ کل کشور، با بند (ز) تبصره (۸) ماده واحده این لایحه موافقت کردند.

در بند (ز) تبصره (۸) آمده است: عبارت «ده برابر» در متن تبصره ماده (۱۰۰) قانون مالیاتهای مستقیم با اصلاحات و الحاقات بعدی آن برای عملکرد سالهای ۱۳۹۷ و ۱۳۹۸ به عبارت «سی برابر» اصلاح میشود.

بر این اساس تبصره ماده (۱۰۰) قانون مالیاتهای مستقیم به این شرح اصلاح میشود: ۱. کلیه صاحبان مشاغل گروه سوم موضوع ماده ۲ آییننامه اجرایی موضوع ماده ۹۵ قانون فوق که مجموع فروش کالا و خدمات آنها در سال ۱۳۹۶ حداکثر ۳۰ برابر معافیت موضوع ماده ۸۴ قانون مالیاتهای مستقیم (مبلغ ۲/۴۰۰/۰۰۰/۰۰۰ ریال) باشد مشمول این دستورالعمل بوده و در صورت تکمیل و ارسال فرم موضوع این دستورالعمل که در سامانه سازمان امور مالیاتی کشور قرار داده شده است، از نگهداری اسناد و مدارک موضوع این قانون و تسلین اظهارنامه مالیاتی معاف میباشند.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

حمایت مالیاتی مجلس از کسبه خرد

نمایندگان مجلس بندی را تصویب کردند که به موجب آن کسبهای که میزان فروش آنها در ماه حدود ۷۰ میلیون تومان باشد از ارائه اظهارنامه مالیاتی معاف می شوند.

نمایندگان در جلسه علنی امروز (پنجشنبه) و در ادامه بررسی جزئیات بودجه ۹۸ در بخش درآمدی بند ز تبصره ۸ را تصویب کردند.بر این اساس عبارت «ده برابر» در متن تبصره ماده (۱۰۰) قانون مالیاتهای مستقیم با اصلاحات و الحاقات بعدی آن برای عملکرد سالهای ۱۳۹۷ و ۱۳۹۸ به عبارت «سی برابر» اصلاح میشود.طبق ماده ۱۰۰ قانون مالیاتهای مستقیم مودیان موضوع این فصل این قانون مکلفند اظهارنامه مالیاتی مربوط به فعالیتهای شغلی خود را در یک سال مالیاتی برای هر واحد شغلی یا برای هر محل جداگانه طبق نمونهای که وسیله سازمان امور مالیاتی کشور تهیه خواهد شد تنظیم و تا آخر خرداد ماه سال بعد به اداره امور مالیاتی محل شغل خود تسلیم و مالیات متعلق را به نرخ مذکور در ماده (۱۳۱) این قانون پرداخت نمایند.

تبصره- سازمان امور مالیاتی کشور میتواند برخی از مشاغل یا گروههایی از آنان را که میزان فروش کالا و خدمات سالانه آنها حداکثر ده برابر معافیت موضوع ماده (۸۴) این قانون باشد از انجام بخشی از تکالیف از قبیل نگهداری اسناد و مدارک موضوع این قانون و ارائه اظهارنامه مالیاتی معاف کند و مالیات مودیان مذکور را بهصورت مقطوع تعیین و وصول نماید. در مواردی که مودی کمتر از یک سال مالی به فعالیت اشتغال داشته باشد مالیات متعلق نسبت به مدت اشتغال محاسبه و وصول میشود. حکم این تبصره مانع از رسیدگی به اظهارنامههای مالیاتی تسلیم شده در موعد مقرر نخواهد بود.پورمحمدی معاون وزیر اقتصاد در توضیح این بند با بیان اینکه این بند برای بهبود فضای کسب و کار است گفت: طبق قانون باید پرونده مالیاتی برای تمامی کسبهها حتی در صورت داشتن درآمد اندک ایجاد شود که این به معنای ایجاد چند میلیون پرونده مالیاتی و استخدام هزاران نفر برای رسیدگی به این پروندهها است.

وی افزود: از ۴ یا ۵ سال قبل قرار شد کسبههایی که میزان فروش آنها در ماه کمتر از ۲۰ میلیون تومان باشد مالیات توافقی بدهند یا اینکه افزایش مالیاتی شأن توافقی باشد. در حال حاضر مبلغ فروش ۲۰ میلیون تومان در ماه رقم ناچیزی است به همین دلیل سازمان مالیاتی درخواست افزایش این رقم به ۷۰ میلیون تومان را کرده است یعنی کسانی که در ماه فروش ۷۰ میلیون تومانی داشته باشند توافق شده که از انجام بخشی از تکالیف از قبیل نگهداری اسناد و مدارک موضوع این قانون و ارائه اظهارنامه مالیاتی معاف شوند؛ کاری که باعث بهبود فضای کسب و کار رعایت حال مردم خواهد شد

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

معافیت تسلیم اظهارنامه مالیاتی برای مشمولین تا سقف ۳۰ برابر مالیات بر درآمد سالانه

نمایندگان مردم در خانه ملت مشمولین مالیاتی که مجموع فروش کالا و خدمات آنها حداکثر ۳۰ برابر مالیات بر درآمد سالانه آنها باشد، شامل معافیت تسلیم اظهارنامه مالیاتی کردند.

نمایندگان در نشست علنی صبح امروز (پنج شنبه، ۲ اسفندماه) مجلس شورای اسلامی در جریان بررسی جزئیات بخش درآمدی لایحه بودجه سال ۹۸ کل کشور، با بند (ز) تبصره (۸) ماده واحده این لایحه موافقت کردند.

در بند (ز) تبصره (۸) آمده است: عبارت «ده برابر» در متن تبصره ماده (۱۰۰) قانون مالیاتهای مستقیم با اصلاحات و الحاقات بعدی آن برای عملکرد سالهای ۱۳۹۷ و ۱۳۹۸ به عبارت «سی برابر» اصلاح میشود.

بر این اساس تبصره ماده (۱۰۰) قانون مالیاتهای مستقیم به این شرح اصلاح میشود: ۱. کلیه صاحبان مشاغل گروه سوم موضوع ماده ۲ آییننامه اجرایی موضوع ماده ۹۵ قانون فوق که مجموع فروش کالا و خدمات آنها در سال ۱۳۹۶ حداکثر ۳۰ برابر معافیت موضوع ماده ۸۴ قانون مالیاتهای مستقیم (مبلغ ۲/۴۰۰/۰۰۰/۰۰۰ ریال) باشد مشمول این دستورالعمل بوده و در صورت تکمیل و ارسال فرم موضوع این دستورالعمل که در سامانه سازمان امور مالیاتی کشور قرار داده شده است، از نگهداری اسناد و مدارک موضوع این قانون و تسلین اظهارنامه مالیاتی معاف میباشند.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

۱- چنانچه میزان خسارت وارده با اهمیت باشد ، بهای تمام شده و استهلاک انباشته داراییهای خسارت دیده ، متناسب با درصد خسارات وارده که توسط کارشناسان ذیصلاح تعیین می گردد ، کاهش داده می شود .

۲- مبلغ خالص کاهش فوق در صورت با اهمیت بودن به عنوان زیان غیر مترقبه در صورت سود و زیان گزارش می شود.

۳- مخارج عمده بازسازی به بهای تمام شده تعدیل شده دارایی اضافه می شود .

۴- کمک های دریافتی و کمک هایی که قابلیت دریافت آن محرز شده است ، در صورت اهمیت بعنوان درآمد غیر مترقبه در صورت سود و زیان منعکس می شود .

۵- چنانچه مبالغی از بیمه بابت جبران خسارات وارده در سال وقوع خسارت دریافت یا قابلیت دریافت آن محرز شود ، مبالغ مزبور با خسارات موضوع بند ۲ فوق تهاتر شده و خالص این مبالغ در صورت اهمیت بعنوان یک قلم غیرمترقبه در صورت سود و زیان منعکس می شود (چنانچه مبالغی بابت جبران خسارت در سالهای بعد از وقوع خسارت از بیمه دریافت یا قابلیت دریافت آن محرز شود مبلغ مزبور در صورت اهمیت بعنوان درآمد غیر مترقبه در صورت سود و زیان منعکس می شود ) .

۶- در صورت خسارات وارده جزیی ، صرفاً هزینه تعمیرات انجام شده در صورت سود و زیان سال منظور میشود .

۷- خسارات وارده به داراییهای جاری ناشی از وقوع زلزله و سایر سوانح طبیعی نیز جزء اقلام غیر مترقبه (با توجه به بند ۵ فوق ) گزارش می شود .

موضوعات مرتبط: قانون در یک نگاه ، مطالب و موضوعات خاص ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

همه چیز دربارهی بیمه بیکاری

هر آنچه درباره بیمه بی کاری، مبلغ بیمه بیکاری، قانون جدید بیمه بیکاری، مراحل دریافت بیمه بیکاری، مدارک لازم برای بیمه بیکاری، شرایط بیمه بیکاری، مدت بیمه بیکاری است مشاهده نمائید.

گاهی اوقات بعضی از صاحبان مشاغل بنابه دلایل متعددی از کار بیکار میشوند. بیکار به فردی اطلاق میشود که بدون میل و اراده خود از کار بیکار شده است که یا از سوی کارفرما تعدیل شده یا به خاطر بیماری از کارافتاده شده است.

به گزارش اقتصاد نیوز، در قانون مربوط به حق بیمه بیکاری شرایطی لحاظ شده که پیرو این قانون اتباع خارجی مشمول دریافت بیمه بیکاری نمیشوند.

میزان پرداختی به فرد بیکار زیاد نیست، و باید این موضوع را در نظر داشت که این میزان پرداختی به عنوان بیمه بیکاری با این خرج و مخارج پاسخگوی کارگران به خصوص کارگران متاهل نیست و حداقلهای زندگی با این پولها محقق نمیشود.

بیمه شدگان تحت پوشش سازمان تامین اجتماعی چنانچه از کار بیکار شوند، ظرف حداکثر یک ماه از روزی که بیکار شدند باید به شعب تامین اجتماعی مراجعه کنند و نسبت به تشکیل پرونده اقدام کنند.

لازم به ذکر است؛ بیمه شده باید حداقل۶ ماه حق بیمه پرداختی داشته باشد در غیر این صورت حائز دریافت حق بیمه بیکاری نمیشود.

شعب سازمان تامین اجتماعی در سراسر کشور با بررسی پرونده فرد بیکار محاسباتی را انجام میدهند و میزان و مدت پرداختی را مشخص میکنند.

در چه شرایطی بیمه شدگان بیکار، استحقاق دریافت بیمه بیکاری را دارند؟

- حتما به صورت غیر ارادی بیکار شده باشد.

- بازنشسته یا مستمری بگیر نباشد.

- بیمه شده حداقل ۶ ماه سابقه پرداخت حق بیمه داشته باشد قبل از بیکار شدن.

- بیمه شدگانی که به دلیل حوادثی مانند سیل، زلزله، آتش سوزی بیکار شدند نیاز به داشتن حداقل سابقه بیمه ندارند و بیمه بیکاری را دریافت خواهند کرد.

مدارک لازم برای دریافت بیمه بیکاری

- اصل و کپی یکسال آخر قرارداد کار یا رای صادر شده

- عکس ۴*۳ جدید (۴ قطعه)

- اصل و کپی مدرک تحصیلی یا مدرک فنی

- اصل و کپی تمام صفحات شناسنامه

- اصل و کپی کارت ملی

- اصل و کپی گواهی کار از شرکت

- اصل و کپی کارت پایان خدمت (فقط برای آقایان)

- کپی صفحه اول دفترچه بیمه

مدت بیمه بیکاری

مدت پرداختی حق بیمه از ۶ تا ۵۰ ماه است که سقف پرداختی ۵۰ ماه به متاهلها تعلق میگیرد. همچنین میزان پرداختی هم متغیر است، و میزان و تغییرات بر مبنای متاهل و مجردی تعیین میشود و مسلماً حق بیمه بیکاری متاهلها به نسبت مجردها بیشتر است.

|

سابقه پرداخت حق بیمه |

مدت پرداخت بیمه بیکاری |

|

|

بیمه شدگان مجرد |

بیمه شدگان متاهل |

|

|

از ۶ ماه تا ۲۴ ماه |

۶ ماه |

۱۲ ماه |

|

از ۲۵ ماه تا ۱۲۰ ماه |

۱۲ ماه |

۱۸ ماه |

|

از ۱۲۱ ماه تا ۱۸۰ ماه |

۱۸ ماه |

۲۶ ماه |

|

از ۱۸۱ ماه تا ۲۴۰ ماه |

۲۶ ماه |

۳۶ ماه |

|

۲۴۱ ماه به بالا |

۳۶ ماه |

۵۰ ماه |

مبلغ بیمه بیکاری برای افراد مجرد

کسانی که ۶ تا ۲۴ ماه حق بیمه پرداخت کرده باشند تا ۶ ماه، ۲۵ تا ۱۲۰ ماه پرداختی حق بیمه تا ۱۲ ماه، ۱۲۱ تا۱۸۰ ماه حق بیمه پرداختی تا ۱۸ ماه، ۱۸۱ تا ۲۴۰ ماه حق بیمه پرداختی تا ۲۶ ماه و ۲۴۱ ماه به بالا تا ۳۶ ماه بیمه بیکاری دریافت میکنند.

مبلغ بیمه بیکاری برای افراد متاهل

کسانی که ۶ تا ۲۴ ماه حق بیمه پرداخت کرده باشند تا ۱۲ ماه، ۲۵ تا ۱۲۰ ماه پرداختی حق بیمه تا ۱۸ ماه، ۱۲۱ تا ۱۸۰ ماه حق بیمه پرداختی تا ۲۶ ماه، ۱۸۱ تا ۲۴۰ ماه حق بیمه پرداختی تا ۳۶ ماه و ۲۴۱ ماه به بالا تا ۵۰ ماه بیمه بیکاری دریافت میکنند.

دلایل قطع بیمه بیکاری

- بیمه شده دوباره به کار اشتغال یابد.

- بیمه شده از قبول شغل مشابه پیشنهاد شده خودداری کند.

- بیمه شده مستمری بازنشستگی دریافت کند و یا دچار از کار افتادگی کلی شود.

- مدت زمان که بیمه بیکاری به او تعلق میگیرد پایان یابد.

- بیمه شده فوت کند.

- بیمه شده بدون دلیل موجه از شرکت در دوره های کاراموزی خودداری کند.

سوالات مرتبط با بیمه بیکاری

در این قسمت لیستی از سوالات متداول مرتبط با بیمه بیکاری آورده شده اند.

۱- بیکار از نظر قانون بیمه بیکاری چه کسی است؟

برابر ماده ۲ قانون بیمه بیکاری ،بیکار بیمه شده ای است که بدون میل و اراده بیکار شده و آماده به کار باشد.

۲-وضعیت بیمه بیکاری متقاضیانی که علیرغم احراز اشتغال توسط مراجع ذی ربط، بیکار می شوند و غیر ارادی بودن بیکاری آنان نیز محرز ولی حق بیمه آنان توسط کارفرما پرداخت نشده باشد ، چگونه است ؟

در صورت صدور رأی موضوع ماده ۱۴۸ قانون کار توسط مراجع ذی ربط به استناد ماده ۳۶ قانون تامین اجتماعی، در صورتی که کارفرما از کسر حق بیمه سهم بیمه شده خودداری کند، شخصاً مسئول پرداخت آن خواهد بود. تأخیر کارفرما در پرداخت حق بیمه یا عدم پرداخت آن ، رافع مسئولیت و تعهدات سازمان در مقابل بیمه شده نخواهد بود.

۳- در صورتی که کارگر دراثنای قرارداد کار اخراج شود آیا مشمول بیمه بیکاری می گردد؟

در صورت صدور رأی مراجع حل اختلاف مبنی بر قطع رابطه کاری و غیر ارادی بودن بیکاری با دارا بودن سایر شرایط مندرج درقانون ، مشمول دریافت مقرری بیمه بیکاری می گردد.

۴- کارگری از کارگاهی اخراج شده و بلافاصله در کارگاه دیگری به صورت قرارداد مدت موقت مشغول به کار گردیده است، در صورت اخراج وی از کارگاه دوم ،آیا مشمول مقرری بیمه بیکاری می باشد؟

با توجه به اینکه داشتن حداقل یکسال سابقه پرداخت حق بیمه درآخرین کارگاه برای کارگران قراردادی ملاک پرداخت مقرری بیمه بیکاری می باشد. اگر کارگر فاقد قرارداد مدت موقت باشد برای تعیین تکلیف در ارتباط با قطع رابطه کارگری می بایست به مراجع حل اختلاف مراجعه نماید.

۵- کارگری پس از اخراج توسط کارفرما اقدام به طرح شکایت می نماید . پس از اعلام تاریخ وقوع بیکاری مشخص می گردد که کارفرما عمداً یا سهواً اقدام به پرداخت حق بیمه اضافه نموده است، وضعیت بیمه بیکاری این قبیل افراد چگونه خواهد بود؟

اگر کارفرما عمداً و یا سهواً لیست اضافه حق بیمه به سازمان تأمین اجتماعی پرداخت نماید، ملاک سازمان برای پرداخت مقرری، تاریخ وقوع بیکاری می باشد که توسط واحد های تعاون ،کارو رفاه اجتماعی اعلام می گردد.

۶-در صورتی که پس از پایان قرارداد، کارفرما حاضر به تمدید قرارداد باکارگر باشد ولی کارگرآماده به کار نباشد ؛آیا متقاضی می تواند از مقرری بیمه بیکاری استفاده نماید ؟

مطابق ماده ۲ قانون بیمه بیکاری در چنین مواقعی بیکاری ؛ مصداق ارادی خواهد یافت ومتقاضی فوق مشمول بیمه بیکاری نمی گردد.

۷-اگر کارگری با قرارداد مدت موقت در اثناء قرارداد اخراج گردد و با کارفرمای خود سازش و تسویه حساب نماید آیا مشمول برقراری مقرری بیمه بیکاری می گردد ؟

برابر ماده ۲۵ قانون کار هیچکدام از طرفین قرارداد کار موقت (کارگر و کارفرما) به تنهایی حق فسخ قرارداد را ندارند و مطابق دستورالعمل شماره ۱۹۴۲۲ مورخ ۲۲/۴/۷۳ موضوع وحدت رویه اجرای بیمه بیکاری ، چنانچه کارگر و کارفرما رأسا مبادرت به سازش نمایند ؛کارگر از شمول بیمه بیکاری خارج می شود .

۸-برابر تفاهم نامه مشترک ۱۱۸۷۳۹مورخ ۱/۱۲/۸۴ داشتن حداقل یکسال سابقه در آخرین کارگاه الزامیست،ولی در برخی موارد این موضوع درمورد همه کارگران دائم و اثنای قرارداد یکسان تلقی می گردد ،لطفا ارایه راه کارفرمایید ؟

داشتن حداقل یکسال سابقه در آخرین کارگاه طبق تفاهم نامه مشترک صرفاً مربوط به کارگرانی است که قرارداد موقت ایشان پایان یافته است و تسری آن به کارگران دائمی ویا اخراج در اثنای قرارداد مغایرت قانونی دارد ، بدیهی است در خصوص این قبیل کارگران بر اساس ماده «۶» قانون بیمه بیکاری عمل خواهد شد.

۹-وضعیت بیمه بیکاری کارگران فصلی به چه صورت می باشد ؟

به استناد بند «۱» مصوبه ۷۰۰۳۷ /۲۱۱۶۶مورخ ۲۴/۱۲/۷۸ هیأت وزیران « کارگران فصلی در صورتی که در اثنای فصل کار بیکار شوند مشمول استفاده از مقرری بیمه بیکاری خواهند بود».

۱۰-کارگران شاغل در کارها ی با ماهیت غیر دائم مانند پروژه ها و فعالیت های عمرانی که در پایان کار و یا اتمام بخشی از آن به دلیل عدم نیاز، بیکار می شوندآیا مشمول دریافت مقرری بیمه بیکاری می گردند؟

به استناد بند «۱» تفاهم نامه مشترک ۱۱۸۷۳۹ مورخ ۱/۱۲/۸۴کارگران شاغل در کارهای با ماهیت غیر دائم (مانند پروژه ها، فعالیت های عمرانی ونظایر آن) که در پایان کار، قرارداد و یا اتمام بخشی از کار به عنوان عدم نیاز بیکار می گردند مشمول بیمه بیکاری نخواهند شد.

۱۱-مقرری بیمه بیکاری از چه تاریخی قابل پرداخت است و آیا این دوره جزء سوابق محاسبه می گردد؟

به استناد بند«ج» ماده ۷ قانون بیمه بیکاری، مقرری بیمه بیکاری از روز اول بیکاری قابل پرداخت می باشد. و به استناد تبصره «۲» ماده ۶ قانون بیمه بیکاری، دوران دریافت مقرری بیمه بیکاری، جز سوابق از لحاظ فوت، بازنشستگی و از کار افتادگی محسوب می گردد.

۱۲-مدت پرداخت و میزان مقرری بیمه بیکاری به چه صورت می باشد؟

مدت پرداخت مقرری بیمه بیکاری و میزان آن به شرح زیر است:

الف- جمع مدت پرداخت مقرری از زمان برخورداری از مزایای بیمه بیکاری اعم از دوره اجرای آزمایشی و یا دائمی آن برای مجردین حداکثر (۳۶) ماه و برای متأهلین یا متکفلین حداکثر (۵۰) ماه بر اساس سابقه کلی پرداخت حق بیمه و به شرح جدول ذیل می باشد:

جدول سابقه پرداخت حق بیمه حداکثر مدت استفاده از مقرری جمعا با احتساب دوره های قبلی

سابقه پرداخت حق بیمه حداکثر مدت استفاده از مقرری جمعاً با احتساب دورههای قبلی

برای مجردین برای متأهلین یا متکفلین

- از ۶ ماه لغایت ۲۴ماه ۶ ماه ۱۲ ماه

- از ۲۵ ماه لغایت ۱۲۰ ماه ۱۲ ماه ۱۸ ماه

- از ۱۲۱ ماه لغایت ۱۸۰ ماه ۱۸ ماه ۲۶ ماه

- از ۱۸۱ ماه لغایت ۲۴۰ ماه ۲۶ ماه ۳۶ ماه

- از ۲۴۱ ماه به بالا ۳۶ ۵۰ماه

ازم به ذکر است افراد مسن مشمول قانون بیمه بیکاری که در هنگام وقوع بیکاری دارای ۵۵ سال سن و یا بیشتر باشند به استناد ماده ۱۰ آئین نامه اجرایی این قانون در صورت عدم اشتغال تا رسیدن به سن بازنشستگی مقرری بیمه بیکاری آنان ادامه می یابد.

ب – میزان مقرری روزانه بیمه شده بیکار معادل (۵۵%) متوسط مزد یا حقوق و یا کارمزد روزانه بیمه شده می باشد . به مقرری افراد متاهل یا متکفل ، تا حداکثر ۴ نفر از افراد تحت تکفل به ازاء هر یک از آنها به میزان ( ۱۰% ) حداقل دستمزد افزوده خواهد شد . در هر حال مجموع دریافتی مقرری بگیر نباید از حداقل دستمزد کمتر و از (۸۰% ) متوسط مزد یا حقوق وی بیشتر باشد .

۱۳-آیا افرادی که واجد شرایط دریافت مقرری بیمه بیکاری تشخیص داده می شوند در پایان هر سال، پاداش (عیدی) نیز به آن ها تعلق می گیرد؟

خیر، هیچ گونه عیدی و پاداش به مقرری بگیران در طول دوره استحقاق تعلق نمی گیرد.

۱۴-آیا مقرری بیمه بیکاری مشمول کسر مالیات می گردد؟

به استناد تبصره «۶» ماده ۷ قانون بیمه بیکاری مقرری بیمه بیکاری مانند سایر مستمری های تأمین اجتماعی از پرداخت هرگونه مالیات معاف می باشد.

۱۵-چنانچه مقرری بگیری هنگام استفاده از مقرری بیمه بیکاری ازدواج نماید آیا مدت استحقاق وی نیز افزایش میباید یا صرفاً مبلغ مقرری تغییر میکند؟

به استناد ماده ۱۴ آئین نامه اجرایی قانون بیمه بیکاری در صورتی که در طول مدت دریافت مقرری بیمه بیکاری در تعداد افراد تحت تکفل تغییراتی حاصل شود ، میزان و مدت استحقاق مقرری وی طبق مقررات بند «ب» ماده ۷ قانون محاسبه و پرداخت خواهد شد.

۱۶-مقرری بگیرانی که هنگام استفاده از مقرری به خدمت سربازی اعزام می شوند ؛ باقیمانده استحقاق مقرری را به چه شکل دریافت می کنند؟

به استناد ماده ۱۱ آئین نامه اجرایی قانون بیمه بیکاری ، مقرری بیمه شدگانی که در حین استفاده از مقرری بیمه بیکاری به خدمت وظیفه عمومی اعزام می گردند در صورتی که متأهل نباشند قطع می گردد و پس از پایان خدمت وظیفه عمومی در صورت عدم اشتغال، با معرفی واحد تعاون ، کارورفاه اجتماعی مجدداً نسبت به برقراری باقیمانده مدت استحقاقی، آنان اقدام خواهد شد.

۱۷-آیا در زمان استفاده از بیمه بیکاری دفترچه بیمه مقرری بگیر تعویض یا تمدید می گردد؟

بله، در طول زمان بهره مندی از بیمه بیکاری دفترچه درمانی مقرری بگیر و افراد تحت تکفل اوتمدید می گردد .

۱۸- عمده ترین دلایلی که باعث قطع مقرری بیمه بیکاری مقرری بگیر می گردد چیست؟

۱- پایان دوره مقرری۲- اشتغال مجدد۳- عدم شرکت در دوره های آموزشی۴- عدم حضور به موقع۵- عدم قبول شغل پیشنهادی۶- بازنشستگی۷- فوت ۸- سربازی (افراد مجرد) ۹- از کارافتادگی کلی ۱۰ – اشتغال پنهان ۱۱- محکومیت کیفری (افراد مجرد)

۱۹-آیا داشتن پروانه کسب یا موافقت اصولی مانع از دریافت مقرری بیمه بیکاری خواهد شد؟

چنانچه فرد قبل از برقراری مقرری بیمه بیکاری دارای موافقت اصولی و یا پروانه کسب باشد و بیکاری وی احراز گردد می تواند از مقرری بیمه بیکاری بهره مند گردد . ولی بر اساس تبصره ماده ۲۱ آیین نامه اجرایی قانون بیمه بیکاری در صورت اخذ مجوز توسط مقرری بگیر، به منظور جلوگیری از محدود کردن فرصت شغلی دیگران و سوء استفاده های احتمالی ، از تاریخ آغاز بهره برداری و کسب و کار طبق اعلام وزارت تعاون ، کار و رفاه اجتماعی ، مقرری وی قطع می گردد.

۲۰- چنانچه مقرری بگیر بیمه بیکاری در فواصل زمانی تعیین شده برای انجام حضور و غیاب مراجعه ننماید آیا واحدهای تعاون، کار ورفاه اجتماعی می توانند نسبت به قطع مقرری آنان اقدام نمایند؟

چنانچه غیبت بدون عذر موجه بوده و مقرری بگیر مستندات مربوطه را ارائه ننماید ، واحدهای تعاون، کار ورفاه اجتماعی با اعلام موضوع به تأمین اجتماعی اقدام به قطع مقرری بیمه بیکاری می نمایند.

۲۱-آیا داشتن زمین مزروعی قابل کشت و یا مستغلات مانند مغازه و… می تواند از مصادیق اشتغال مجدد محسوب شود یا خیر؟

در صورت اشتغال مقرری بگیر در زمین مزروعی و یا موارد مشابه مقرری آنان به لحاظ اشتغال مجدد قطع می گردد . اما صرف داشتن زمین زراعی و یا تمکن مالی و داشتن سرمایه و مستغلات منجر به قطع مقرری نمی گردد.

۲۲-چنانچه بیمه شده بیکار اشتغال مجدد خود را پنهان کند و مقرری بیمه بیکاری دریافت نموده باشد چه پیامدی دارد؟

به استناد تبصره «۲» ماده ۸ قانون بیمه بیکاری، ملزم به بازپرداخت مقرری دریافتی از تاریخ اشتغال خواهد بود .

۲۳-در چه صورت متقاضی بیمه بیکاری می تواند تا سن بازنشستگی از مقرری بیمه بیکاری بهره مند گردد ؟

در صورتی که سن متقاضی در زمان بیکارشدن ۵۵ سال و یا بیشتر باشد ؛ با دارا بودن حداقل ۱۰ سال سابقه پرداخت حق بیمه وعدم اشتغال به کار می تواندتا رسیدن به سن بازنشستگی ازمقرری بیمه بیکاری بهره مند گردد.

۲۴- اگر فردی ۵۵ سال سن و یا بالاتر داشته باشد و قبلا”مدتی از مقرری بیمه بیکاری استفاده نموده باشد ؛ آیا مجددا تحت پوشش مقرری بیمه بیکاری قرار می گیرد؟

در چنین حالتی منعی برای برقراری مقرری بیمه بیکاری وجود ندارد.

۲۵- کارگری پس از چندین سال کار متوالی دچار بیماری و یا کاهش توانایی جسمانی گردیده است وکارفرما به همین دلیل وی را اخراج می نماید.آیا می تواند از مقرری بیمه بیکاری استفاده نماید ؟

چنانچه قطع رابطه کاری کارگر با کارفرما به دلیل کاهش توانایی جسمی و یا بیماری وی باشد ،لازم است به منظور بررسی وضعیت وی ، موضوع از طریق مراجع ذی صلاح مورد رسیدگی قرار گیرد . و اگر از کار افتاده کلی شناخته شودمشمول مقرری بیمه بیکاری نمی گردد ، در غیر این صورت با تشخیص مراجع حل اختلاف کار با دارا بودن سایر شرایط مندرج در قانون می تواند از مقرری بیمه بیکاری بهره مند گردد.

۲۶-آیا در طول دوران اشتغال فقط یک بار می توان ازمقرری بیمه بیکاری استفاده نمود؟

پرداخت مقرری بیمه بیکاری طبق جدول ماده ۷ قانون بیمه بیکاری با توجه به سوابق پرداخت حق بیمه وی متفاوت می باشد و بیمه شده می تواند در مراحل مختلف ، مشروط به این که از سقف مدت استحقاق در آن جدول تجاوز ننماید در سنوات مختلف از مزایای بیمه بیکاری بهره مند گردد.

۲۷-مقرری بیمه بیکاری از چه روزی قابل پرداخت است و آیا این دوره جزءسوابق محاسبه می گردد؟

بیمه بیکاری از همان روز اول بیکاری محاسبه شده و جزء سوابق محسوب می شود.

۲۸-کارگرانی که بدون میل واراده قراردادشان ناشی از مشکلات اقتصادی و…. در کمیته استانی بیمه بیکاری مورد تعلیق قرار می گیرد و موقتاً به بیمه بیکاری معرفی می شوند آیا مدت استفاده از مقرری بیمه بیکاری از مدت استحقاقی مندرج در جدول ماده ۷ قانون بیمه بیکاری آن ها کسر می شود؟

چنانچه کارگرانی در این راستا بیکار موقت شناخته شده و تحت پوشش بیمه بیکاری قرارگیرند ، مدت استفاده از بیمه بیکاری جزء ایام استحقاقی مندرج در جدول ماده ۷ قانون خواهد بود.

۲۹-منظور قانون گذار از کلمه « عذرموجه» در ذیل «ب» ماده ۶ قانون بیمه بیکاری چیست؟

ارائه مدارک و مستندات کافی مبنی بر تاخیر در درخواست بیمه بیکاری بعد از مهلت مقرر سی روزه، که به تأئید هیات حل اختلاف رسیده باشد.

۳۰-آیا کارگران واحدهای مجری طرح اصلاح ساختار اقتصادی می توانندخود را از تحت پوشش قرار گرفتن بیمه بیکاری خارج نمایند؟

خیر،اصلاح ساختار اقتصادی برای پایداری بنگاه و تثبیت اشتغال است، اداره تعاون،کار و رفاه اجتماعی می بایست نمایندگان کارگران را مبنی بر تکمیل پرونده و مساعدت و همکاری با کارفرما توجیه نماید ضمناً مصوبات شورای عالی کار برای کارگران و کارفرمایان لازم الاجرا است .

۳۱- درصورت عدم اجرای طرح و عدم پیشرفت فیزیکی مطابق با برنامه زمانی ارائه شده ،چه اقدامی صورت می گیرد؟

کارفرما موظف به اجرا و اتمام طرح و بازگشت به کار کارگران مشمول طرح تا پایان مهلت مقرر می باشد در غیر این صورت نسبت به وصول همه خسارت های ناشی از اجرای طرح و صدور اجرائیه در خصوص وثایق اقدام خواهد گردید .

۳۲-آیا کارگران واحدهایی که طرح اصلاح ساختار اقتصادی در آن ها اجرا می شود نیز بایدظرف مدت ۳۰ روز برای تشکیل پرونده به واحدهای تعاون، کارورفاه اجتماعی مراجعه نمایند؟

در اجرای طرح اصلاح ساختار نیازی به رعایت مهلت ۳۰ روزه از طرف کارگر نمی باشد و کارفرما ملزم است لیست کارگران مشمول طرح را به اداره کل تعاون ، کار و رفاه اجتماعی استان برای معرفی به شعب تامین اجتماعی استان مربوطه تحویل تا اقدامات لازم نسبت به تحت پوشش قرار گرفتن بیمه بیکاری کارگران فوق الاشاره انجام پذیرد .

۳۳-آیا پرداخت مابه التفاوت مقرری پرداختی و حقوق دریافتی کارگران از سوی کارفرما در طول مدت اجرای طرح اصلاح ساختار الزامی است؟

حسب قانون و مقررات، پرداخت مابه التفاوت ، عیدی و پاداش از سوی کارفرما الزامی نیست ولی با مساعدت کارفرما و به صورت توافقی این امر می تواند صورت پذیرد.

۳۴- تکلیف کارگری که در حین دریافت مقرری بیمه بیکاری به منظور اصلاح ساختار اقتصادی ،سابقه بیمه او به پایان می رسدو بازگشت به کار می گردد چیست؟

کارفرما موظف به بازگشت به کار وی و پرداخت حقـوق و مـزایای متعـلقه ؛ از تاریخ قطع مقرری بیمه بیکاری می باشد.

۳۵- وضعیت کارگران قراردادی در طول اجرای طرح اصلاح ساختار اقتصادی چگونه است؟

در ایام طرح تغییر ساختار و استفاده از مقرری بیمه بیکاری قرارداد کارگران به حالت تعلیق درآمده و تعهدات مندرج در قرارداد کار و روابط قراردادی بین طرفین معلق می شود و بعد از اتمام طرح اصلاح ساختار شروع مجدد فعالیت، کارگران با حفظ سابقه کار قبل از تعلیق درقالب تداوم قرارداد کار منعقده ابقاء به کار می شوند .

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

تقسیم بندی واحدهای تجاری از منظر نحوه تشکیل

تقسیم بندی واحدهای تجاری از منظر نحوه تشکیل بدین شرح می باشد:

موضوعات مرتبط: قانون در یک نگاه ، حسابداری 1و2و3 ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

تفاوت چک واگذاری و عودتی

ﭼﮏ ﻭﺍﮔﺬﺍﺭی ﺑﻪ چکی ﺍﻃﻼﻕ میﺷﻮﺩ ﮐﻪ ﺑﺮﺍی ﺩﺭ یاﻓﺖ ﻭﺟﻪ ﻣﻨﺪﺭﺝ ﺩﺭ ﺁﻥ ﻭ ﺑـﻪ ﻣﻨﻈـﻮﺭ ﺑﺮﺭﺳـی ﻭ ﭘﺮﺩﺍﺧـﺖ ﻭﺟﻪ ﺑﻪ ﺑﺎﻧﮏ ﻋﻬﺪﻩ ﺍﺭﺟﺎﻉ ﺩﺍﺩﻩ میﺷﻮد.

ﭼﮏ ﻭﺍﮔﺬﺍﺭی

ﺑﻪ چکی ﺍﻃﻼﻕ میﺷﻮﺩ ﮐﻪ ﺑﺮﺍی ﺩﺭ یاﻓﺖ ﻭﺟﻪ ﻣﻨﺪﺭﺝ ﺩﺭ ﺁﻥ ﻭ ﺑـﻪ ﻣﻨﻈـﻮﺭ ﺑﺮﺭسی ﻭ ﭘﺮﺩﺍﺧـﺖ ﻭﺟﻪ ﺑﻪ ﺑﺎﻧﮏ ﻋﻬﺪﻩ ﺍﺭﺟﺎﻉ ﺩﺍﺩﻩ میﺷﻮد.

ﭼﮏ ﻋﻮﺩتی

ﺑﻪ چکی ﺍﻃﻼﻕ میﺷﻮﺩ ﮐﻪ ﺩﺭ ﻫﻨﮕﺎﻡ ﺍﺭﺍﺋﻪ ﺑﻪ ﺑﺎﻧﮏ ﺟﻬﺖ ﻭﺻـﻮﻝ ﺑـﻪ ﺩﻻﻳﻠـی ﻗﺎﺑـﻞ ﭘﺮﺩﺍﺧـﺖ نیست.

بر اساس ماده ۳۱۰ قانون تجارت ، چک نوشته ای است که به موجب آن صادر کننده وجوهی را که نزد محال علیه دارد کلا یا بعضا مسترد یا به دیگری واگذار میکند.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

لغو معافیت مالیاتی صادرکنندگانی که ارز حاصل از صادرات را برنگردانند

معافیت مالیاتی صادرکنندگانی که ارز حاصل از صادرات خود را به کشور برنگردانند در لایحه بودجه سال آینده برداشته شد.

به گزارش خبرنگار اقتصادی خبرگزار ی تسنیم، براساس لایحه بودجه پیشنهاد دولت به مجلس، هر گونه نرخ صفر و معافیتهای مالیاتی برای درآمدهای حاصل از صادرات کالا و خدمات از جمله کالاهای غیرنفتی، محصولات بخش کشاورزی و مواد خام و همچنین استرداد مالیات و عوارض موضوع ماده (١٣ (قانون مالیات بر ارزش افزوده، در مواردی که ارز حاصل از صادرات طبق مقررات اعلامی بانک مرکزی به چرخه اقتصادی کشور برگردانده نشود، برای عملکرد سالهای ١٣٩٧ و ١٣٩٨ قابل اعمال نخواهد بود.

مدت زمان استرداد مالیات و عوارض ارزش افزوده موضوع ماده (٣۴ (قانون رفع موانع تولید رقابتپذیر و ارتقای نظام مالی کشور مصوب ١٣٩۴ ،از طرف سازمان امور مالیاتی کشور یک ماه از تاریخ ورود ارز به چرخه اقتصادی کشور مطابق مقررات یاد شده است.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، ،

برچسبها:

معافیت مالیاتی با اعمال نرخ صفر

در قانون برنامه پنجم توسعه ( ۱۳۹۰ الی ۱۳۹۴ ) که احکام آن برای سال ۱۳۹۵ نیز تنفیذ شده است و نیز در اصلاحیه قانون مالیاتهای مستقیم چندین مرتبه از ” مالیات با نرخ صفر ” سخن به میان آمده است .

منظور از مالیات با نرخ صفر چیست ؟

( بند الف ماده ۱۳۲ ق.م.م )

منظور از مالیات با نرخ صفر روشی است که مودیانِ مشمول آن مکلف به تسلیم اظهارنامه ، دفاتر قانونی ، اسناد و مدارک حسابداری حسب مورد ، برای درآمدهای خود به ترتیب مقرر در قانون مالیاتهای مستقیم و در مواعد مشخص شده به سازمان امور مالیاتی می باشند .

سازمان امور مالیاتی مکلف به بررسی اظهارنامه و تعیین درآمد مشمول مالیات بر اساس مستندات ، مدارک و اظهارنامه تسلیمی است و پس از تعیین درآمد مشمول مالیات مودیان ، مالیات آن با نرخ صفر محاسبه میشود .

در قانون مالیاتهای مستقیم از جمله درآمدهایی که مالیات آن با نرخ صفر محاسبه می شود به شرح زیر می باشد :

ماده ۱۳۲ ق.م.م ( به مدت محدود )

ماده ۱۳۳ ق.م.م

ماده ۱۳۴ ق.م.م

ماده ۱۳۹ ق.م.م ( به استثنای بندهای الف . ب . ز آن )

ماده ۱۴۲ ق.م.م

ماده ۱۴۳ ق.م.م

ماده ۱۴۳ مکرر ق.م.م ( تبصره ۱ آن

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

سازمان امورمالیاتی با صدور بخشنامه فوق ، رد شکایت در خصوص استرداد مالیات و عوارض کالاهای مذکور به شرح بخشنامه های مندرج در متن راابلاغ کرد.

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

شرایط پذیریش هزینه استهلاک دارایی های استهلاک پذیر به عنوان هزینه قابل قبول مالیاتی

شرایط پذیریش هزینه استهلاک دارایی های استهلاک پذیر به عنوان هزینه قابل قبول مالیاتی که طی بحشنامه اخیر سازمان امور مالیاتی ابلاغ شده بدین شرح می باشد:

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

جدول جرایم مالیاتی

جدول جرایم مالیاتی با تفکیک قبل و بعد از اصلاحیه و بصورت خلاصه شده به شرح زیر می باشد:

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

مهلت زمان رسیدگی ماموران مالیاتی

مهلت زمان رسیدگی ماموران مالیاتی به پروندههای مالیاتی ومتتم بدین شرح می باشد:

موضوعات مرتبط: قانون در یک نگاه ، خبرنامه ، پرسش و پاسخ های تخصصی ، ،

برچسبها:

پلمپ دفاتر قانونی

روش پلمپ دفاتر تجارتی (قانونی) مؤسسات و شرکتهای ایرانی و خارجی هر تاجر باستثنای کسبه جزء مکلف است دفاتر ذیل که شامل:

- دفتر روزنامه

- دفتر کل

- دفتر دارائی پلمپ نماید

دفتر روزنامه دفتری است که اجر همه روزه مطالبات و دیون و داد و ستد تجارتی خود و بطور کلی جمیع واردات و صادرات تجارتی به هر اسم و رسمی که باشد در آن دفتر ثبت نماید. دفتر کل دفتری است که تاجر باید کلیه معاملات را لااقل هفته ای یکمرتبه از دفتر روزنامه استخراج و انواع مختلفه آن را تشخیص و جدا کرده و هر نوعی را در صفحه مخصوص در آن دفتر بطور خلاصه ثبت کند. دفتر دارائی دفتری است که تاجر باید هر سال صورت جامعی از کلیه دارائی منقول و غیر منقول و دیون و مطالبات سال گذشته را به ریز ترتیب داده ودر دفتر ثبت و امضاء نماید: هر شرکتی یا مؤسسه ای یا شرکت تعاونی اعم از تعاونی مصرف یا مسکن باشد در ادارات ثبت به ثبت می رسد مکلف است اقدام به گرفتن دفتر پلمپ شده نماید.(طبق ماده 6 قانون دفاتر تجارتی) کلیه بانکها برای عملیات سالیانه خود دفتر روزنامه و کل و دارایی در یافت می کنند باید به ترتیب تاریخ در صفحات کلیه صادرات و واردات نوشته شود. تراشیدن و حک کردن و همچنین جای سفید گذاشتن و یا بین سطور نوشتن ممنوع است و باید تمام آن دفاتر پس از ختم هر سالی لااقل تا 10 سال نگهداری می شود.

بر طبق ماده 13 قانون دفاتر تجارتی ارباب رجوعی که جهت پلمپ دفاتر قانونی خود به ادارات ثبت مراجعه می کند، باید اول ورقه اظهار نامه پلمپ دفتر تجارتی که در قسمت فروش اوراق بهادار هست با ذکر این که تعداد دفاتر چند جلد هست تهیه کند. ورقه اظهار نامه را باید مدیر شرکت یا مؤسسه یا بازرگان شخصاً تکمیل و ممهور به مهر شرکت با قید شماره ثبت شرکت یا مؤسسه در ورقه منعکس شود مگر شرکت یا مؤسسه که هنوز مهر تهیه نکرده است این است که همه شرکتها بمجرد به ثبت رساندن شرکت یا مؤسسه خویش اقدام به پلمپ دفاتر می کند ولی شماره ثبت حتماً باید در ورقه ظاهار نامه پلمپ دفتر حتماً منعکس شود و همچنین باید کلیه مشخصات مدیر عامل شرکت یا بازرگان و آدرس شرکت یا محل تجارت بازرگان در ورقه نوشته شود. اگر مراجعه کننده نماینده یا بازرگان باشد باید در پائین ورقه مشخصات کامل وی ذکر شود و کارت شناسائی هم همراه داشته باشد . مراجعه کننده که دفتر را تهیه و قیطان کشی کرده و اوراق مربوط که همان اظهارنامه پلمپ دفاتر تجارتی است تکمیل نموده و به اداره ثبت شرکتها و مؤسسات غیر تجارتی قسمت پلمپ دفاترتجارتی مراجعه می کند.

- الف- دفاتر را به متصدی مر بوطه تحویل می دهد که این دفاتر باید دارای نمره ترتیبی و قیطان کشیده باشد.

- ب- متصدی مر بوطه اظهار نامه پلمپ دفاتر را که تکمیل شده و به امضاء و مهر شرکت ممهور گردیده از آورنده تحویل و تعداد صفحات دفتر روزنامه و کل دارائی را در آن می نویسد و اگر تعداد دفاتر زیادتر از کل و 1 روزنامه باشد حتماً با حرف درشت در بالای ورقه اظهار نامه نوشته می شود شماره آخرین صفحه هر دفتر بطور مثال 100 جلد دفتر روزنامه 199 صفحه و یکصد جلد دفتر کل 200 صفحه دوبل و یا اگر تمام صفحات شماره گذاری نشده باشد بدین طریق نوشته می شود یکصد جلد دفتر روزنامه دوبل 3 نیم برگی و بعد دفتر را ارباب رجوع به قسمت حسابدا ری برده که آنجا از روی نوشته ای که در بالای ورقه است و تعداد دفاتر و صفحات دفاتر منعکس شده حسابدار فیش را می نویسد و به آورنده می دهد که بانک ملی ( نزدیکترین شعبه) بپردازد و فیش مر بوطه را تحویل حسابدار بدهد و اظهار نامه پلمپ دفتر که مهر حسابداری را با قید تاریخ و پول پرداخت شده در آن نوشته شده به متقاضی می دهد دو نسخه فیش بانکی هم یک نسخه نزد حسابدار نگهداری می شود و نسخه دیگر به مراجعه کننده تحویل می شود.

حال ارباب رجوع دفاترش کامل بوده و اظهار نامه پلمپ دفاتر تجارتی را تکمیل کرده و حق الثبت آن را پرداخته به متصدی مر بوطه برای پلمپ دفاترش مراجعه می کند. متصدی مکلف است صفحات دفتر را شمرده در صفحه اول و آخر هر دفتر مجموع عدد صفحات آ؛ن را با ذکر نام صاحب دفتر در دو طرف قیطان با مهر سربی که سازمان اسناد و املاک برای این مقصود تهیه کرده و یک طرف سرب شکن اسم اداره ثبت حک شده منگنه کند (بر طبق ماده 12 قانون تجارتی) و باید توجه شود قیطان دفتر به اندازه کافی دوام داشته باشد که باعث ناراحتی بعدی مراجعه کننده نشود. آخرین مرحله اقدام برای امضاء دفاتر نزد مسئول پلمپ دفاتر آورده می شود . شخص مسئول موظف است دقت زیادی در اینکه اولاً ورقه اظهار نامه صحیح تکمیل شده باشد، تمام دفاتر با خط خوانا (اسم- شماره دفتر- تاریخ روز) نوشته شده باشد. از همه مهمتر دفاتر می باید سفید باشد و وقتیکه از همه لحاظ کنترل نمود با قید تاریخ که هم با حروف و هم با اعداد باشد امضاء کند.

|

هر شرکت بطور اجبار باید دفاتر سال آینده را پلمپ نماید. و در صورتی که اقدام ننماید، موجب جرایم مالیاتی خواهد شد. |

کلیه شرکتها برابر قانون تجارت و همینطور آئین نامه های وزارت امور اقتصادی و دارایی ملزم هستند هر سال دو عدد دفتر حسابداری ( یک دفتر کل و یک دفتر روزنامه ) ( ثبت شرکت ) پلمپ نمایند و کلیه حسابهای مالی خود را در آن دفاتر منعکس کنند بدیهی است چنانچه شرکتی دفتر پلمپ ننماید حسابهای مالی آن شرکت از نظر اداره دارایی مردود بوده و مالیات آن شرکت به صورت علی الرأس محاسبه می گردد.